Добрый день, дорогой гость. В этой статье идёт разговор про Как использовать в качестве залога земельный участок. Все вопросы можете сразу писать консультанту. Надеемся, что мы сможем помочь

Как использовать землю в качестве залога для обеспеченного кредита

При использовании земли в качестве залога, вы должны продать ее достоинства кредитору. Земля может выступать в качестве мощной формы обеспечения, если вам необходимо получить обеспеченный кредит. В зависимости от размера займа, который вам нужен, а также от вашей предыдущей истории заимствований, вам может потребоваться использовать что-то столь же существенное, как собственность, для обеспечения необходимого вам финансирования. К счастью, акт перечисления вашей земли в качестве залога может быть выполнен без особых хлопот. Как только квалифицированный эксперт оценит стоимость вашей земли, вы можете приступить к преобразованию своего имущества в квалифицированное обеспечение. Вы можете получить кредит под залог недвижимости в компании Кредитный брокер «Кредитное Бюро №1» здесь: кредит под залог недвижимости срочно. Кредитное Бюро 1kreditburo.ru оказывает помощь в одобрении всех видов кредитов. Оплата только по факту получения денежных средств. В компании доступна также перекредитование потребительских кредитов. Адрес и контакты Кредитного Бюро: Санкт-Петербург, ул. Марата, д. 53, т.+7 (812) 748-22-01.

В поисках подходящего кредитора

Хотя земля исторически считалась квалифицированной формой залога, вы можете обнаружить, что определенные кредиторы более восприимчивы к этой идее, чем другие. Исходя из этого, первый шаг к использованию вашей земли в качестве залога заключается в определении ряда совместимых кредиторов, а затем в оценке и сравнении их условий кредитования. Помните, что первый выбор не всегда является правильным, когда дело доходит до выбора предпочтительного кредитора. Всегда убедитесь, что вы найдете наилучшие возможные условия, которые включают в себя важные параметры, такие как процентные ставки и срок погашения, которые соответствуют вашим потребностям.

Определение стоимости вашего имущества

Если вы намереваетесь использовать свою землю в качестве залога, следующим шагом будет точное определение того, сколько стоит ваша земля. Учитывая широкий спектр факторов, которые могут повлиять на стоимость ваших земельных владений, вполне возможно, что оценка потребуется до того, как вы получите кредит. Для этого вам нужно будет нанять профессионального оценщика, который был утвержден выбранным вами кредитором. После того, как стоимость вашей земли будет окончательно определена, ваш кредитор сможет предоставить вам условия кредитования, которые вы можете принять или отклонить по своему усмотрению.

Следующие шаги

После того, как ваша оценка будет завершена, ваш кредитор, скорее всего, проверит, имеет ли ваша собственность какие-либо дополнительные залоги или долги. Если это так, это может напрямую повлиять на вероятность того, что ваш кредит будет одобрен. Имейте в виду, что состояние вашей земли и ее текущий уровень развития будут влиять на условия кредитования, которые вам предлагаются. Например, если ваша собственность находится в жилом районе и в настоящее время имеет жилье в помещении, вам может быть предложен больший процент от стоимости земли в кредит. Если на вашей земле нет недвижимости, вам, вероятно, будет предложен меньший процент от стоимости земли.

Независимо от конкретных деталей, важно помнить, что у вас есть возможность в любой момент процесса выйти из этих переговоров и найти альтернативных кредиторов. Использование вашей собственности в качестве обеспечения представляет собой значительный финансовый шаг, который должен быть осуществлен только при соответствующих обстоятельствах. Убедитесь, что вы довольны условиями кредита, прежде чем продолжить.

Важные соображения

Как общее примечание, помните, что процентные ставки, использующие землю в качестве залога, часто довольно высоки. В некоторых случаях процентные ставки могут приближаться к 15 процентам. Эта процентная ставка часто сопоставима с формами кредитования, которые не требуют залога, такими как кредитные карты. Если вам доступна другая форма залога, возможно, стоит потратить время на изучение этих возможностей. Это важное соображение, особенно в ситуациях, когда вы можете попытаться продлить срок погашения в течение более длительного периода времени.

Требования к заемщикам

Общие критерии, которым должен соответствовать соискатель займа выглядят так:

- Возраст 21-64, в редких банках этот стандарт отличается.

- Стаж официального трудоустройства 0,5-1 год.

- Доход, подтверждаемый справками.

- Чистая кредитная история.

Для хоз.субъектов и ИП будут немного иные критерии, если таковым доступно кредитование. Они будут касаться срока официальной деятельности, оборота и т.д.

Общая процедура открытия кредитной линии

Оформление займа под залог участка состоит из следующих этапов:

- Выбор КФО. Требуется проанализировать продукты разных банков и выбрать оптимальный для себя.

- Сбор пакета документов. Он стандартный, как правило, у всех кредиторов и включает бумаги на участок, а также подтверждение платежеспособности (справка о доходах, наличие работы и т.д.).

- Обращение с анкетой-заявкой.

- Оценка земли (если решение по заявке положительное).

- Оформление залога на надел.

- Получение финансов.

Условия займа под залог земли

Правоотношения с использованием такого обеспечения, как залог земли, достаточно сложные, особенно в части юридического оформления.

От лица требуется собрать внушительный пакет документов, чтобы на землю могли наложить обременение. В него входят:

- Кадастровый паспорт. Он содержит исчерпывающую, идентифицирующую информацию об участке.

- Бумаги, которые подтверждают возможные права третьих лиц (сервитут и т.д.).

- Межевой план.

- Акты, которые отражают стоимость земли на рынке. Они должны содержать подпись профессионального оценщика.

- Если владельцев участка несколько, то потребуется согласие всех, что предполагает привлечение их к участию в договоре и оформление отсутствия возражений через нотариуса.

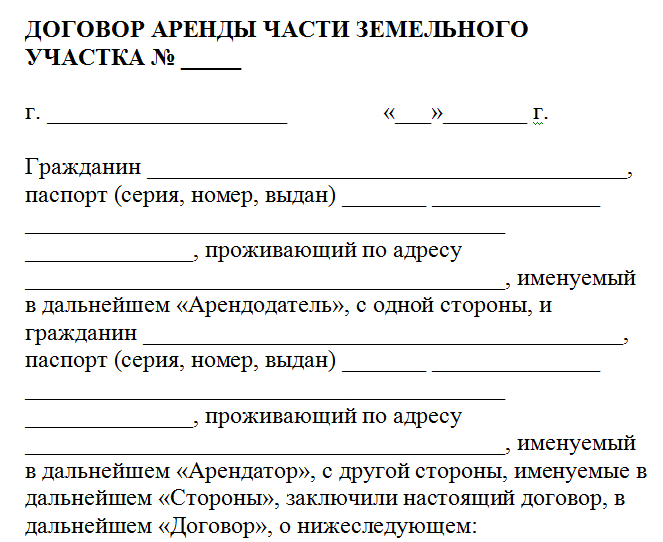

Сам залог сопровождается оформлением соответствующего договора. В нем должна сосредотачиваться информация о:

- Владельце земли.

- Залогодателе.

- Предмете обязательств.

- Стоимости.

Для использования участка в качестве залога потребуется собрать необходимые документы и подтвердить право собственности

Также можно и чаще всего так и делается, указывается размеры выплат, суммы процентов и т.д.

Такая щепетильность и детальность гарантирует возможность защитить сторонам свои интересы в суде в случае нарушений контрагентом. Не каждому клиенту банк дает добро на кредит под залог земли. Все потому что есть определенные критерии как к самим заемщикам, так и к участкам.

Так, в общем надел должен:

- Пребывать в единоличной собственности клиента.

- Назначение его – строительство, ведение сельского хозяйства или приусадебного. В первом случае при намерении возводить здание или прочий объект предоставляются разрешения властей на подобные действия, а также акт будущих работ (ДДУ и т.д.).

- Регион места расположения надела должен совпадать с офисом банка.

Если имеются постройки, то на них также нужны правоустанавливающие, технические и разрешительные документы. Если лицо не является собственником зданий и сооружений, то с большой долей вероятности ему откажут в одобрении кредита.

На условиях сказывается и результат оценки участка, а точнее, на размер ассигнований, который готов предоставить банк. В ходе оценки эксперт учитывает:

- Расположение земли.

- Наличие коммуникаций.

- Площадь.

- Целевое назначение.

- Грунт.

- Транспортную инфраструктуру и подъездной путь вплоть до их состояния.

- Действующие обременения.

Даже при высокой ликвидности рассчитывать больше чем на 50% от оценки не стоит.

Перед принятием участка проводится оценка его стоимости

Предложения крупных банков

Сбербанк предоставляет кредит под гарантию земли в размере от 0,5 млн. рублей со ставкой не ниже 12% и на срок не больше 10 лет. При этом прежде чем узнать размер конкретной суммы выдаваемого займа предоставляется весь пакет документов, проводится оценка объекта и только потом в индивидуальном порядке решается вопрос с объемом кредитования. Потолок 60% от оценки но не больше 10 млн.рублей. Кредит доступен как физлицам, так и юрлицам. В последнем случае это руководители или владельцы дела, ИП. Условия кредитования такой категории отличаются. Размер займа начинается с 300 тыс. рублей, на срок от полугода до 4 лет.

Требования стандартные к клиенту, но незарегистрированным предпринимателям, участникам КФХ, владельцем малого бизнеса (численность штата до 30 человек) рассчитывать на положительное решение по заявке не стоит.

Условием выгодного получения средств является обязательное имущественное страхование объекта залога. Отказ клиента от полиса повышает существенно процент.

В Россельхозбанке, можно сказать, есть привилегии для представителей сельскохозяйственной отрасли. Ориентированы подобные продукты на представителей малого предпринимательства и микробизнеса. Объектом залога выступают только земли сельхозназначения.

Участок должен свободно без ограничений обращаться и подлежит в случае использования в качестве обеспечения страхованию. Размер кредита начинается с 100 000 до 10 000 000 рублей, при этом максимум по заявке ограничивается 70% от оценки. Ставка составляет минимум 16%, но предусмотрена отсрочка по телу кредита продолжительностью до 2 лет, при этом проценты подлежат уплате регулярно согласно графику. Срок кредитования составляет до 8 лет. Также привлекаются поручители – собственники дела. Все операции и оформление производятся без взимания комиссий.

ВТБ24 не предлагает самостоятельных кредитных продуктов с использованием такого обеспечения, как залог земли. Но нецелевой заем можно оформить. В его рамках в качестве залога используется любая недвижимость, принадлежащая на праве собственности и земельные участки не исключение. Срок кредитования составляет до 20 лет, а минимально доступная ставка – 12% (для каждого клиента она определяется индивидуально). Сумма, которая выделяется, ограничивается 80% от оценки объекта (вероятнее всего, речь идет о квартире, поскольку конкретики относительно вида недвижимости в условиях на сайте нет), а что касается земли, то наверняка процент составит лишь половину стоимости.

Не все банки дают займ под залог участка

Тинькофф Банк как и предыдущий конкурент не делает отдельных предложений по займам под землю, но предусмотрено кредитование под залог любой недвижимости. Оформление всех своих продуктов Тинькофф осуществляет дистанционно, и этот не исключение. Клиенту придется заполнить на сайте заявку, а все документы приобщить в электронном виде (сканированные или фотоварианты).

Далее заемщику позвонит сотрудник банка, чтобы уточнить вопросы, если таковые всплыли. Рассмотрением заявки занимается банк-партнер, если принято положительное решение, то курьером высылается кредитный договор. Как только стороны подпишут документ и тот поступит в банк, на счет клиента будут зачислены средства в оговоренном в договоре размере, который определяется для каждого случая в частном порядке и не может превышать 70% стоимости надела. Продолжительность предоставления средств составляет до 15 лет при ставке в диапазоне 12-15%.

Иные программы

Есть ряд менее крупных и именитых банков с аналогичными предложениями. Так, РосЕвроБанк берет под залог лишь площади со зданиями (жилая застройка). Ставка начинается с 16,5%, а размер субсидии ориентировочно 0,35-4 млн. рублей с привязкой к стоимости залога. Расчет по долгу осуществляется аннуитетными платежами в течение максимум 20 лет. При этом предусмотрены комиссии, например, 1,5% за выдачу заемных средств.

Совкомбанк также кредитует под землю на очень лояльных и демократичных условиях. Свой доход клиенту официально подтверждать не придется, а возрастная категория шире, чем у конкурентов (предельный возраст 84 года на момент окончательного расчета). Сама земля также не должна обладать какими-то специфическими свойствами. Достаточно того, чтобы он пребывал в той же местности, что и сам банк. При этом ставка по займу 18,9 пунктов, а предельный период – 10 лет.

Альфа-Банк предлагает кредитки. Объем средств 300 000 – 3 000 000 рублей, а ставка 24%, но при этом предусмотрен льготный период в пределах 100 дней. Это предложение действует как под залог недвижимости, так и без него. В первом варианте сумма к выдаче будет больше.

АК Барс Банк выделяет также минимум 0,3 млн. рублей, а вот верхний порог 30 000 000 рублей при достаточно умеренной ставке в 12,5% и больше. Для привлекательного процента требуется имущественное страхование объекта и личное присутствие. Отказ от полиса автоматически влечет рост ставки на 3 пункта. Период займа ограничен 15 годами.

Схема получения заемных средств примерно одинакова во всех финансовых учреждениях

Особенности займа

Если рассматривать в разрезе всех кредитных продуктов, то имеются особенности залога земельных участков:

- Оформление занимает больше времени. Это потому что пакет документов большой и требуется произвести оценку. На все уходит порядка месяца.

- Выгодные условия. Для банков использование земли в качестве залога снижает риски потерь от невозврата средств, а значит, они могут позволить более низкие ставки, большие сроки и прочие плюсы для клиентов. Неспособность заемщика выплатить долг будет компенсирована выручкой от реализации участка.

- Договор займа (ипотеки) или залога должен обязательно пройти государственную регистрацию, поскольку это обременение. Отсутствие таковой расценивается как недействительность договора залога. Регистрацию осуществляет Росреестр, а все сведения аккумулируются в ЕГРН. Обременение снимается после погашения долга в 100% размере, после чего органы Росреестра вносят соответствующие данные в базу.

Правовое регулирование залога земельного участка

Нормативно-правовая база института залога земли базируется на:

- ГК РФ. Определяет базовые единые для схожих правоотношений стандарты и положения о способах обеспечения обязательств, включая залог недвижимости.

- ЗК РФ. Предусматривает правила для осуществления всевозможных сделок с землей.

- З-н №122-ФЗ «О государственной регистрации прав на недвижимость …».

- З-н №102-ФЗ «Об ипотеке».

Согласно данным актам, залог недвижимости, он же ипотека, — обеспечительное средство в обязательственных правоотношениях. При этом участником-должником, представляющим землю в залог, должен быть собственник участка. Использоваться надел как гарантийную меру в таком качестве может в случаях получения:

- Ипотечного кредита под залог покупаемого участка.

- Иного займа под землю, которая является его собственностью.

В рамках первого варианта могут привлекаться следующие наделы:

- Пребывающие в собственности у физ или юрлица, объединений граждан, целевое назначение которых ведение садоводства, животноводства, строительства (индивидуального дома жилого, дачи или гаража).

- Приусадебные площади личного подсобного хозяйства.

- Территории под постройками в размерах, которые необходимы для их хоз.обслуживания.

Использование земельного участка в качестве залога происходит согласно законодательным актам

Кроме того, необходимо, чтобы участки соответствовали ряду критериев:

- Не входили в состав тех, что не подлежат ипотеке в соответствии с 62 нормой одноименного закона.

- Являлись выделенными в натуре из площадей, пребывающих в общей собственности.

Независимо от категории закладываемого участка, тот должен быть зарегистрирован в соответствии с законодательством о регистрации прав на недвижимое имущество.

Ипотека не охватывает построенное или только возводимое строение на земле, если только в договоре прямо это не предусматривалось.

Сроки кредитования

Взять кредит банки предоставляют на самый разный срок. Ввиду того что суммы к выдаче внушительные они могут составлять несколько десятилетий. Все зависит еще и от категории заемщика. Хозяйствующим субъектам средства, как правило, одалживаются на меньший период.

В каждом банке могут быть установлены свои сроки

Так, минимальный срок займа составляет полгода, максимум в каждом банке свой. Сбербанк дает деньги до 30 лет, это самый длительный период предоставления ссуды. В среднем эти рамки ограничиваются 10 годами у остальных конкурентов. Но, опять-таки, все зависит от категории заемщика, выдаваемой суммы, и решается в индивидуальном порядке.

Плюсы и минусы

Использование земли в качестве залога имеет как преимущества, так и недостатки при этом для двух сторон. Из положительного для заемщиков:

- Более выгодные условия (сравнительно низкий процент и большой срок) при получении крупных сумм и необязательность предоставления справок о доходах и подтверждение официальной занятости на постоянном рабочем месте или же наличие маленького дохода.

- Испорченная кредитная история в меньшей степени влияет на вероятность одобрения заявки.

- Отсутствие необходимости в привлечении поручителей.

- Доступен объем заемных средств на порядок больше, чем при обычном потребительском кредите (при условии, что рыночная стоимость объекта высока).

Для банка есть одно, но очень весомое и неоспоримое преимущество – сведение рисков убыток от такой сделки к минимуму. Даже если клиент не сможет выплачивать кредит, есть ликвидное имущество, цена которого перекрывает долг, которое можно выставить на продажу и из вырученной суммы покрыть убытки.

Желая заложить участок, следует взвесить все за и против такого решения

К негативу для заемщика использование участка в качестве залога можно отнести следующее:

- Требуется доп.пакет бумаг, которые касаются объекта обеспечения (правоустанавливающие, согласие прочих собственников и т.д.).

- Длительность оформления. Между подачей заявки и получением денег может пройти порядка месяца. За это время нужно подать все документы и произвести оценку.

- Необходимость страховки закладываемого имущества для меньшей ставки.

- Дополнительные траты в виде арендной платы, если участок будет находиться на сохранении у КФО весь срок действия кредитного договора до выплаты долга.

- Банки не стремятся идти на уступки клиенту, который попал в ситуацию, при которой возникли финансовые трудности и не одобряют реструктуризацию, а спешат пустить имущество с молотка.

- Риск потерять землю. Да, разница между выручкой с продажи и размером долга будет возвращена, но это крохи, по сравнению с потерями. А если смотреть на перспективу, то такой объект может вырасти в цене и это очень выгодное капиталовложение на сегодняшний день.

Для банка одобрение заявок по крупным кредитам обеспеченным землей негативом признается:

- В случае перехода обязательства в просроченные, потребуется заняться процедурой реализации объекта недвижимости. А это небыстро, ведь покупателя на недвижимости из-за дороговизны найти трудно и весь процесс достаточно волокитный, с точки зрения бумаг.

- Клиенты не спешат расставаться с имуществом, в итоге до продажи дело может так и не дойти, а вот до суда вполне (будут всячески оттягивать торги и отстаивать свои права на землю). Тем более на практике нередко признание залога недействительным.

Да и минимизация рисков не означает, что их нет совсем. Заложенное имущество может упасть в цене как в силу экономических процессов в стране и мире, так и в силу других действий, например, возведение неподалеку объектов и сооружений, которые сказываются на потребительских качествах. Возможно, что в возведенном в период действия договора строении с жилыми помещениями, зарегистрированы несовершеннолетние, выписать которых не представляется возможным. Последнее затрудняет продажу.

Узнать о залоге можно из видео:

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статьей могла устареть!

Наш юрист может бесплатно Вас проконсультировать — напишите вопрос в форме ниже:

Бесплатная консультация с юристом

Заказать обратный звонок

Все ещё остались вопросы?

Позвоните по номеру +7 (499) 938 50 41 и наш юрист БЕСПЛАТНО ответит на все Ваши вопросы

Как заложить земельный участок в банк? Процесс оформления кредита под залог земли

Можно ли заложить земельный участок в банк?

Согласно Гражданского кодекса земельные участки относятся к объектам недвижимого имущества, поэтому могут выступать предметом залога.

Все правоотношения, связанные с ипотечным кредитованием (денежными займами, связанными с залогом недвижимого имущества), регулируются не только нормами Гражданского кодекса, но и специальным законодательством, куда относится Федеральный Закон о ипотечном кредитовании.

Согласно вышеуказанного Федерального Закона, в качестве залогового имущества в ипотечном кредитовании, могут выступать следующие земельные наделы:

- участки, целевое назначение которых, предназначено для проведения на них индивидуального жилого строительства;

- участки, которые выделены для строительства на них различных подсобных помещений, например гаражей, дачных домиков;

- земельные наделы, на которых расположены индивидуальные жилые дома, подсобные помещения, а также земли для ведения личного подсобного хозяйства (сельские усадьбы, частные дома с землей под огород);

- земельные наделы, которые имеют статус сельскохозяйственных (данный вариант подходит для фермеров и юридических лиц, которые занимаются сельскохозяйственным бизнесом).

Но помимо целевой принадлежности участка, лицам решившим воспользоваться таким способом кредитования важно знать, что земля, которая пойдет в залог, в обязательном порядке должна быть собственностью гражданина.

Если все условия соблюдены, тогда граждане могут брать необходимый пакет документов и направляться в банковское учреждение, которое предоставляет такие услуги. Детально о процессе оформления будет рассказано ниже.

Важно запомнить, что банки никогда не дадут в займ сумму средств, которая будет равна стоимости земельного участка. Вызвано это тем, что в свои программы они закладывают степень риска, то есть не возврата средств. Исходя из этого, им трудно будет продать земельный надел за рыночную стоимость.

Банки, которые выдают кредиты под ипотеку земли

Где можно получить кредит под залог земли?

Последний вопрос касается того, какие банковские учреждения на сегодняшнее время выдают кредиты под ипотеку земельных участков.

Их перечень следующий:

- Россельхозбанк;

- Сбербанк России;

- Международный Московский банк;

- Росевробанк;

- Московский кредитный банк;

- Банк Москвы.

Это примерный перечень, так как с каждым годом в таких программах начинает участвовать большее количество кредитных учреждений, потому что с каждым годом стоимость земельных наделов, особенно в крупных населенных пунктах постоянно растет.

Интересно знать, что перед тем как оформить такой кредит, заемщик должен посетить несколько банков, чтобы выбрать для себя оптимальную программу.

Получить кредит под залог земли можно, но не все банковские учреждения имеют такие программы. Кроме этого нужно подготовить необходимый пакет документов, плюс земля должна быть в собственности заемщика.

О получении кредита под залог недвижимости вы так же можете узнать, посмотрев видео:

26 Ноя 2017 kasjanenko

638

На какие цели можно взять такой кредит?

Можно ли взять кредит под залог земли?

Исходя из анализа всех программ, которые предоставляют банковские учреждения, можно выделить две цели кредитования, когда залогом может выступать земля:

- строительство индивидуального жилого дома;

- потребительские цели.

Соответственно в зависимости от первоначальной цели кредитования, банки выставляют проценты за пользование кредитными средствами, а также сроки возврата денежных средств.

Рассмотрим более детально такие программы.

Строительство дома

Если гражданин в своей собственности имеет земельный надел, целевое назначение которого – индивидуальное жилое строительство, то он может обратиться в банк для получения финансовых средств под сооружение частного дома.

Банки, которые участвуют в таких программах, выдадут кредит на определенную сумму, исходя из практики меньшую на 20% от рыночной или кадастровой стоимости земли.

Особенностью такого кредитования является то, что земельный надел, и все сооруженные строения (даже если они не будут доведены до конца) автоматически становятся залогом.

Поэтому в случае не выполнения долговых обязательств, участок вместе с недостроенным домом могут быть реализованы судебными приставами.

Потребительский кредит

Под потребительским кредитом подразумевается такой займ, средства которого направляются на определенные нужды гражданина (например, покупка бытовой техники, мебели).

Максимальная сумма, которая может быть предоставлена по таким займам также будет на 20% меньше от рыночной или кадастровой стоимости земли. Естественно, что в случае невыполнения долговых обязательств, предмет залога будет реализован на специальных торгах судебными приставами.

Нужно запомнить, что в данное время существует два способа оценки земли. Первый – это рыночная стоимость. Такую оценку делают лицензированные специалисты.

Второй – это кадастровая стоимость. Она имеется в кадастровом деле, то есть оценку делать не нужно. Исходя из существующей практики, кадастровая и рыночная стоимости практически ничем не отличаются.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам:

Залог земель сельскохозяйственного назначения

Особенности залога земель сельхозназначения

Земли сельскохозяйственного назначения имеют особый статус, поэтому кредитные правоотношения с ними особенные. На них нельзя строить, а только вести личное хозяйство.

Исходя из этого, банки могут выдать займ гражданам, собственникам сельскохозяйственных земель на потребительские нужды, либо приобретения оборудования, сельскохозяйственного инвентаря.

Теоретически, полученные деньги можно использовать для индивидуального строительства, но только на другом земельном участке (где это разрешено делать).

Оценивать сельскохозяйственные земли сложно, поэтому в банковские учреждения лучше предоставлять кадастровую стоимость.

Интересно знать, что в процессе выполнения кредитных обязательств, такой земельный надел может сменить свое целевое назначение, то есть на нем могут разрешить строительство.

От этого его номинальная стоимость может повыситься или наоборот увеличится. Поэтому о смене целевого назначения, необходимо уведомить банк.

Предоставление кредита, необходимые документы

Теперь перейдем к рассмотрению вопроса, как предоставляются такие кредиты. Естественно, что первый шаг, это поход в банк, где нужно выяснить какие документы необходимо предоставить, условия кредитования, а также годовые проценты.

В принципе практически все программы банков, которые предоставляют такие кредиты, одинаковы, единственно, что может отличаться, это процентная ставка. После предварительного согласования, заемщик должен предоставить такие документы:

- Паспорт гражданина (заемщика), могут также потребовать документы членов семьи.

- Документы, подтверждающие право собственности (выписка из реестра, договор купли-продажи, дарения, свидетельство о наследовании).

- Документ, подтверждающий оценку стоимости участка.

- Техническая документация, где будут указаны четки границы, кадастровый номер.

Банковское учреждение может потребовать и другую документацию, если это предусмотрено их нормативными документами.

Также некоторые банки требуют наличие страховки, так как земля может по каким либо причинам прийти в негодность (например, стихийные бедствия, техногенные катастрофы).

Далее документация рассматривается вместе с заявкой, и банк принимает решение о предоставлении кредита, либо отказывает в этом.

Если займ берется на строительство дома, то можно предоставить его утвержденный план и проект.

Интересно знать, что, если заемщик когда-либо брал кредиты и у него были проблемы с их выплатами, то, скорее всего, в заявке будет отказано.