Здравствуй, дорогой гость! В данной статье пойдёт разговор про Завышенная кадастровая стоимость. Как ее снизить и можно ли оспорить? на сайте Недвио. Если у Вас возникли вопросы, смело задавайте их ниже, это бесплатно! Приятного чтения

Что такое кадастровая стоимость и на что она влияет

Кадастровой стоимостью считается рыночная стоимость объекта недвижимости, установленная при государственной кадастровой оценке. Ее устанавливает Росреестр при проведении сделки с объектом либо при плановой переоценке всех имеющихся в базе данных объектов.

С 2022 года действует законопроект, который делает налог на недвижимость зависимым от кадастровой стоимости, а не от инвентаризационной стоимости, как раньше. Налог по кадастровой стоимости уже платят жители Москвы, Санкт-Петербурга, Севастополя и других городов федерального значения, а к 2022 году изменения коснутся всех регионов России. Чем выше стоимость жилья в Росреестре — тем больше придется платить налог каждый год.

Поделиться

Поделиться

Отправить

Класснуть

Твитнуть

Вотсапнуть

Также будет интересно

Введите ключенвые слова и нажмите Enter.

Пошаговая инструкция: как снизить кадастровую стоимость недвижимости

Рассказываем, как оспорить кадастровую стоимость объекта недвижимости физическому лицу. Используйте простой алгоритм, чтобы правильно оформить процедуру.

Шаг №1: определите основания для оспаривания суммы

Получите выписку из ЕГРН на бумажном носителе. Для этого в любом случае придется заплатить государственную пошлину. Затем выясните, совпадает ли кадастровая стоимость со среднерыночной — самостоятельно или с помощью аккредитованного оценщика. Обязательно сохраните выписку и черновики расчетов — они помогут в дальнейшем оспаривании суммы. А выписка понадобится для подачи пакета документов в Росреестр.

Шаг №2: определите рыночную стоимость недвижимости

Чтобы доказать, что кадастровая стоимость завышена, нужно доказать, что рыночная стоимость на самом деле намного меньше. Для этого обратитесь в оценочную компанию или к частному оценщику. Оценщик или компания должны иметь лицензию, разрешающую подобную деятельность. Еще лучше, если специалист будет аккредитован в одном или нескольких банках: это — показатель профессионализма и серьезной работы.

За услуги оценщика нужно заплатить. Поэтому разумно сначала заказать предварительную консультацию — в ее рамках специалист изучит документы и скажет, стоит ли оспаривать кадастровую стоимость имущества. Если да, приступит к оценке.

Длительность процедуры оценки стоимости недвижимости зависит от скорости работы оценщика и государственных органов. Чаще всего отчет и заключение готовятся в течение 4–5 дней. Специалист выдает:

📋 заключение о независимой оценке рыночной стоимости недвижимости и отчет о расчете суммы в случае, если кадастровая стоимость жилья сильно отличается от рыночной;

📋 заключение о недостоверных сведениях, содержащихся в едином реестре, если при расчете кадастровой стоимости были использованы неверные данные.

Сохраните эти документы — в дальнейшем они помогут доказать, что у вас есть основания оспаривать стоимость, указанную в реестре.

Шаг №3: соберите документы

Поменять кадастровую стоимость объекта недвижимости можно, только если вы предоставите в Росреестр все необходимые документы. Поэтому желательно заранее собрать пакет бумаг. Вам понадобятся:

📘 Выписка из ЕГРН с указанием кадастровой стоимости. Как ее получить, читайте выше — сделать это можно несколькими способами. Подавать в Росреестр нужно оригинал, а не ксерокопию.

📘 Отчет об оценке или заключение о недостоверности сведений в Росреестре — их получают у оценочной компании или частного лицензированного оценщика.

📘 Общегражданский паспорт гражданина Российской Федерации. При приемке заявления государственные регистратор снимет с него копию и вернет вам документ.

📘 Копия правоустанавливающего документа. К правоустанавливающим бумагам относятся договор купли-продажи, свидетельство о праве собственности, выписка из ЕГРП с указанием собственника, дарственная.

Росреестр требователен к документам. Согласно законодательству, к рассмотрению принимаются оригиналы и копии документов без помарок, исправлений, повреждений. Например, помятую копию какой-либо бумаги могут не принять. Кроме того, документы не примут, если данные в них не будут соответствовать действительности.

Шаг №4: заполните заявление

Обратитесь в ближайшее отделение Росреестра и попросите выдать бланк для заявления. Заполните его — внесите все данные о недвижимости, кадастровую стоимость которой будете оспаривать. Также укажите причину оспаривания — завышенная стоимость, заниженная стоимость или неверные сведения, использованные при расчетах. Не забудьте поставить дату и подпись с расшифровкой — фамилией и инициалами. Также укажите контактные данные для связи — номер мобильного телефона, адрес электронной почты, адрес по прописке или месту проживания.

Ваше заявление обработают в течение 7 рабочих дней с момента его подачи. Росреестр может отказать в пересмотре кадастровой стоимости, если найдет веские основания для этого — например, если после оценки кадастровой стоимости рыночная цена на недвижимость резко упала вниз. Если заявление примут, будет сформирована экспертная комиссия, которая рассмотрит его.

Шаг №5: дождитесь решения комиссии

В течение 7 дней с подачи заявления, если оно принято к рассмотрению, вам сообщат дату заседания. Вы можете требовать личного присутствия на нем.

С момента подачи заявления до выдачи заключения проходит не более календарного месяца. Комиссия рассматривает решение независимого оценщика, учитывает ситуацию на рынке на момент расчета кадастровой стоимости, может прислать инженера, если причина обращения — неверные сведения, используемые при расчете. Комиссия может дать отказ в перерасчете или принять положительное решение. После рассмотрения заявления специалисты уведомят о решении Росреестр, а государственная структура — вас.

Если решение было положительным, Росреестр самостоятельно посчитает кадастровую стоимость с учетом новых данных и обновит сумму. Если у вас не приняли заявление или комиссия отказала в перерасчете, но вы уверены в своей правоте — идите в суд.

Шаг №6: обратитесь в суд с иском

Оспаривать отказ Росреестра или решение комиссии нужно в течение 10 дней с момента получения отказа. Чтобы обратиться в суд, соберите все необходимые документы. Вам понадобятся:

📔 исковое заявление — в нем нужно указать ответчика, причину подачи заявления, а также прикрепить доказательства того, что ваше требование пересмотреть кадастровую стоимость правомерно;

📔 паспорт гражданина Российской Федерации и правоустанавливающие документы;

📔 доказательства того, что ваше заявление правомерно — выписка из ЕГРН, оценка независимого специалиста, результаты работы комиссии, письменный отказ в принятии заявления от Росреестра и другие.

Не забудьте оплатить пошлину за судебное заседание. Для физических лиц она составляет 300 рублей, для организаций — 2 000 рублей. Также сразу в иске укажите доверенное лицо, если планируете судиться с помощью юриста.

Шаг №7: дождитесь судебного решения

Посещайте судебные заседания в установленные даты. Докажите, что используемая кадастровая стоимость неверна — предоставьте официальные бумаги, отчеты, экспертизы.

Судебный процесс занимает в среднем 1 месяц, но может достигать и нескольких месяцев. На вступление решения суда в законную силу отводится один месяц — в течение одного месяца любая сторона может подать апелляцию. Если суд примет положительное решение и обязует Росреестр пересчитать кадастровую стоимость, отнесите постановление в государственный орган. Специалисты изменят кадастровую стоимость, причем изменения вступят в силу с 1 января года постановления.

Например: Вы подали иск в суд в ноябре. Первого декабря суд вынес постановление об удовлетворении иска, второго вы отнесли его в Росреестр. Кадастровая стоимость уменьшится в реестре, начиная с 1 января — то есть вы сможете требовать перерасчета налога в налоговой.

Также можно обратиться к юристам или в риэлторскую компанию. Специалист расскажет, как оспорить кадастровую стоимость объекта недвижимости, поможет собрать все необходимые документы и сможет представлять ваши интересы на судебном заседании.

Что нужно сделать, чтобы уменьшить кадастровую стоимость?

Весь процесс по оспариванию и уменьшению кадастровой цены прописан в налоговом законодательстве. Согласно закону, владельцам недвижимости рекомендуется соблюдать следующий алгоритм действий:

1. Выявляются основания для переоценки

Перед тем, как писать заявление в налоговую инспекцию, с требованием пересчитать кадастровую стоимость, стоит убедиться в том, что оценка была завышена необоснованно, и быть готовым предоставить доказательства. На практике же, большинство собственников не готовы к этому, так как редко интересуются государственной оценкой своего имущества, и проявляют к ней интерес только в тот момент, когда получают ежегодную квитанцию об уплате налогов.

Кадастровая стоимость дома определяется путем оценки следующих параметров:

- год постройки;

- площадь;

- из каких материалов построен дом;

- расположение на местности;

- отсутствие или наличие инженерных систем и коммуникаций.

Кроме этого, рассматриваются и другие параметры, но часто происходит так, что налоговиками в учет не берется степень износа и реальное состояние объекта недвижимости. Если грамотно подойти к вопросу, то может выяснится, что реальная кадастровая стоимость дома может быть на 30-50% меньше первоначальной.

Если есть вероятность уменьшить кадастровую стоимость, то это можно и нужно делать. Первым делом, владельцу следует заказать выписку из ЕГРН, с описанием всех характеристик участка и строений, и указанием их кадастровой стоимости. Сделать это можно несколькими способами:

- оформить запрос в территориальном отделении Росреестра;

- заказать документ через МФЦ;

- воспользоваться порталом Госуслуг (gosuslugi.ru), и оформить там же заказ выписки онлайн;

- написать обращение на официальном ресурсе Росреестра (rosreestr.ru);

- в отдаленных регионах можно отправить запрос через почту России, заказным письмом с уведомлением;

Чтобы получить выписку ЕГРН, потребуется оплатить госпошлину — 300 руб. для физ. лиц и 950 руб. для юр. лиц.

После того, как вы получите выписку, следует сравнить указанную кадастровую стоимость с рыночной. Для этого можно проанализировать доски объявлений, порталы и сайты агентств недвижимости, подобрав объекты, похожие по параметрам на ваш дом или участок.

Если вы обнаружите, что разница между кадастровой и рыночной ценой составит 30%-40% и выше — есть высокая вероятность получить переоценку стоимости, а соответственно и налога. И можно смело писать запрос в налоговую.

Важно! Обратиться с заявлением для переоценки можно не позднее 5 лет с момента, как произошли изменения. Именно такой период установлен законом для плановой переоценки недвижимости.

2. Вызов оценщика

Чтобы доказать, что кадастровая стоимость вашей недвижимости завышена, регламентом предусмотрено проведение независимой оценки. При выборе оценщика, учитывайте, что у него должна быть обязательно лицензия на осуществление такой деятельности.

Специалист составит сравнительный анализ всей документации и определит рациональность оспаривания кадастровой цены на ваш дом или участок. На практике есть примеры, когда разница между реальной и кадастровой стоимостью составляла буквально несколько тысяч рублей.

В зависимости от региона, цена за выезд оценщика варьируется в пределах от 5 до 10 тыс. руб.

Если по итогам изучения документов, специалист подтвердит, что кадастровая стоимость вашего объекта завышена, то с ним уже заключается договор на проведение оценки. За подготовку этого отчета тоже придется заплатить – сумма будет зависеть от местонахождения участка и сложности ситуации.

Важно: Если при оценке были обнаружены сведения, несоответствующие действительности, то нужно составить соответствующий акт расхождений, подписанный экспертом-оценщиком. Стоимость такой услуги составит от 10 до 20 тыс. руб.

Эти расходы для большинства собственников могут выглядеть неоправданными. Однако, здесь стоить учесть, что вы заплатите их разово, а вот налог с завышенной кадастровой стоимости придется платить ежегодно. Поэтому, если разница в данных между налоговиками и оценщиком большая — игра стоит свеч.

3. Сбор документов

Для оспаривания завышенной кадастровой стоимости следует собрать следующий пакет документов:

- выписка из ЕГРН;

- копия документа, подтверждающего право собственности;

- оценочный акт или отчет о недостоверности данных в Росреестре;

- паспорт;

- заявление о снижении стоимости.

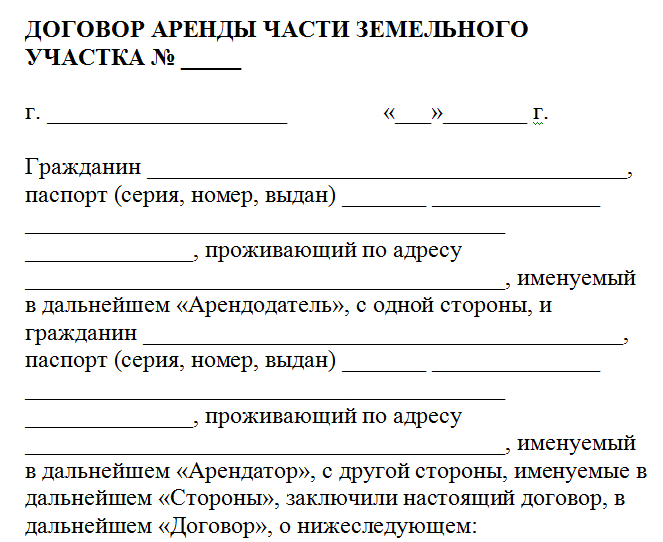

Образец заявления можно скачать и заполнить дома, или составить непосредственно по месту подачи. Следует указать все контактные данные, включая телефон для связи и изложить причины, по которым вы считаете кадастровую оценку вашей недвижимости необоснованно завышенной.

4. Рассмотрение заявления комиссией

Рассмотрением споров о кадастровой стоимости занимается специальная комиссия в Росреестре. Они могут выдать как положительное решение, так и отказ.

Основания к отказу принятия заявления могут быть следующие:

- собран не весь пакет документов;

- информация в документах о характеристиках дома и участка не соответствует действительности;

- истекли сроки, в течение которых можно заказать переоценку;

- кадастровая цена не имеет большой разницы с рыночной.

В остальных случаях, комиссия не имеет права отказать в рассмотрении заявления.

5. Ожидание решения

По регламенту, заявление на переоценку рассматривается не больше 30 дней, однако на практике на этот процесс уходит почти 2 месяца. После того, как принято решение, об этом сообщают собственнику, при этом у него есть право присутствовать на собрании комиссии, где будет вынесено соответствующее решение.

Комиссия может вынести как положительный, так и отрицательный вердикт, который возможно обжаловать в суде, в течение 10 суток. Члены комиссии также направляют уведомительное письмо о вынесенном вердикте в Росреестр.

Заключение

Несмотря на вступление в силу новых правил расчета налога на имущество по кадастровой стоимости, у граждан и организаций есть законное право оспорить завышенные суммы налога, снизив кадастровую цену на свою недвижимость.

Этот процесс не прост и довольно затратный в плане финансов, времени и приложенных усилий. Зато, если вы все сделали правильно — можно существенно сэкономить на уплате налогов.

Была ли эта статья для вас полезной? Пожалуйста, поделитесь ею в соцсетях:

Не забудьте добавить сайт Недвио в Закладки. Рассказываем о строительстве, ремонте, загородной недвижимости интересно, с пользой и понятным языком.

Пошаговая инструкция: как уменьшить кадастровую стоимость

Процедура пересмотра КС объекта проводится в определенном порядке и занимает около 2-3 месяцев. Сначала гражданин подает заявку и документы, сведения из которых подтверждают его правоту. Затем рассмотрением запроса и поданных бумаг занимается специальная комиссия.

Основания для оспаривания кадастровой стоимости

Снизят стоимость объекта по кадастру только в определенных случаях:

- При изменении текущего состояния жилплощади (признания аварийной и т. п.).

- Если некорректно проведены предыдущие вычисления.

- Когда имеются недостоверные факты, которые повлияли на результат.

Ошибка может быть сокрыта в неправильном понимании целевого назначения объекта, техсостояния, местоположения и иных факторах. Следовательно, основной причиной для переоценки становится недостоверность сведений из Росреестра.

Влияние оказывают и нормы местного законодательства. К примеру, в регионе проживания расчёт может проводиться исходя из инвентаризационной стоимости жилплощади. В таком случае переоценка КС проводиться не будет.

При анализе стоимости дома по кадастру обращают внимание на следующее:

- площадь;

- год строительства;

- имеющиеся линии коммуникации.

Чаще всего в расчет не берется текущее состояние имущества и фактический износ самого дома.

Обращаться за переоценкой собственники вправе не позже 5 лет (в ряде регионов – 2-3 лет) после предыдущего изменения КС. Спустя указанный период госорганы проводят плановый пересмотр оценки по кадастру, но и этот результат можно оспорить. Поэтому направлять такого рода запросы в любое время не получится.

Налоговая инспекция при подсчете размера имущественного сбора, взимаемого с владельцев недвижимости, ориентируется главным образом на его кадастровую стоимость. Затем она закрепляется в базе данных кадастра, и, как правило, не пересматривается вплоть до перехода прав на объект другому лицу.

Соответственно, собственникам невыгодно переплачивать из-за выставленной завышенной оценки. Данное правило касается расчета имущественного налога в отношении квартир, домов, земельных участков и нежилых помещений.

Самостоятельная проверка

Для начала сам собственник проводит индивидуальную проверку и устанавливает, вследствие чего возникло завышение КС. Узнать текущую оценку объекта по кадастру можно, заглянув в выписку из ЕГРН. Она выдается лично собственнику.

Получить ее можно следующим образом:

- обратившись в отделение Росреестра по месту расположения имущества;

- подав запрос в МФЦ (Мои документы);

- выслав заявку через сайт Госуслуг или Росреестра;

- отправив заявление по почте.

За выдачу выписки взимается госпошлина в размере 300 рублей для физических и 950 рублей для юридических лиц. Внести оплату можно в любом банке – в самом отделении или через интернет-сервис.

Получив выписку, стоит сравнить цену, которая стоит в документе, с актуальными ценами на недвижимость схожего типа на рынке. Целесообразно просмотреть объявления о продаже таких объектов. Если цена, указанная в выписке, разнится с рыночными на 25-30% и более, то стоит запросить пересмотр.

Нужно ориентироваться на цены, актуальные на момент определения стоимости по кадастру, а не на текущие расценки.

Поэтому даже резкое падение стоимости на недвижимость в настоящее время не сыграет роль при переоценке. Исключением становится ухудшение состояние имущества.

Обращение в оценочную компанию

Сравнив примерную стоимость самостоятельно, потребуется получить оценку квалифицированного специалиста. Для этого обращаются в оценочную компанию, получившую лицензию на ведение такой деятельности.

Это не обязательное условие для пересмотра КС. Но только специалист сможет точно установить, есть ли смысл начинать оспаривание кадастровой стоимости объекта.

Услуга предоставляется на платной основе. Средний ценник – 10 000 рублей в регионах и 15-20 – в столице и СПб. Конечная сумма также зависит от сложности осматриваемого объекта, места его нахождения и пр. Такие цены сперва кажутся внушительными, однако с учетом завышенных налогов потери будут еще больше, особенно если речь идет о большом объекте.

Сначала оценщик просмотрит сведения из документов на недвижимость и установить, что кадастровая стоимость была завышена. Затем с ним заключается соглашение на проведение оценочных работ.

Если по итогам проверки была установлена недостоверность кадастровой стоимости в сведениях из Росреестра, этот факт отражается в заключении специалиста.

Сбор документов

Для проведения процедуры гражданину потребуется подать заявление и ряд других документов:

- выписку из ЕГРН (в ней обозначена кадастровая стоимость объекта);

- свидетельство о праве владения на недвижимость;

- отчёт о результатах проверки оценщика;

- паспорт заявителя;

- предыдущий отчёт об установлении КС объекта;

- основание, согласно которому объект был оформлен в собственность (дарственная, вступление в наследство, соглашение купли-продажи и пр.);

- квитанцию об уплате госпошлины;

- свидетельства, в которых отражен факт допущения ошибки в проведённых ранее расчётах.

Заявка установленной формы на пересмотр КС выдается на месте.

Госпошлину можно оплатить на сайте Росреестра, в отделении данного госоргана или МФЦ.

Если помещение находится в совместной собственности, запросить перерасчет может любой из владельцев. Комиссии и суду не важен размер долей, при рассмотрении учитывается только цена всей недвижимости.

Комиссия по рассмотрению споров о кадастровой стоимости

Первичной инстанцией, которая занимается рассмотрением запросов на пересмотр кадастровой стоимости, является комиссия Росреестра. Она формируется после получения обращения и требуемых документов от собственника. Без необходимых бумаг и соблюдения сроков подачи обращение рассматриваться не будет.

На проверку свидетельств комиссии отводится 30 дней с даты их принятия. В отведенное время проводится заседание комиссии, на котором может присутствовать сам заявитель. По окончании срока его оповестят о результатах.

Обращающемуся откажут в переоценке либо удовлетворят его запрос. Комиссия самостоятельно уведомит Росреестр о вынесенном вердикте. Если заявителю откажут, он вправе оспорить данное решение через суд в следующие 10 дней.

Судебное разбирательство

Если добиться правоты по результатам разбирательства с комиссией не удалось, желающий сможет отстоять свои права в суде (согл. ст. 403 НК). Такое право было дано юридическим и физическим лицам еще в 2022 году. Причем оспорить результаты оценки они могут сразу, не дожидаясь комиссии, т. е. запросить определение стоимости имущества по кадастру через суд.

Другие кадастровые ошибки и как их исправить.

Другие кадастровые ошибки и как их исправить.

Для начала разбирательства подается иск в суд по месту расположения объекта. В качестве ответчика указывается местное отделение Росреестра. В заявлении прописывается одно из требований: оспорить вынесенное решение или действия комиссии, либо же установить текущую КС недвижимости по итогам выявленных ошибок.

К иску прикладываются те же бумаги, что подаются при обращении в комиссию (если имеется – прилагается и вынесенное ею решение). Для начала разбирательств потребуется внести оплату госпошлины – 300 рублей для физических и 2 000 рублей для юридических лиц.

На рассмотрение дела у суда уйдет до 2-х месяцев. При необходимости его продлят еще на месяц (согл. ст. 141 КАС).

Если по итогам КС изменится, новая оценка устанавливается с 1-го января того года, когда был направлен иск. Благодаря этому в ФНС произведут перерасчёт величины взимаемого налога и, если он был завышен, вернуть излишне уплаченную сумму.

Зачем уменьшать кадастровую стоимость недвижимости

Целесообразно снижение КС потому, что до 2022 года этот показатель установят в качестве основного при расчёте имущественного налога. Пока при исчислении используется понижающий коэффициент 0,2. Поэтому лучше заранее поменять стоимость жилплощади по кадастру, чтобы не переплачивать в будущем.

Помимо расчета имущественного налога, перерасчет потребуется и при продаже недвижимости. Если кадастровая стоимость объекта занижена, то при регистрации сделки в Росреестре проверят, почему помещение продается по цене ниже кадастра. Налоговики могут наложить штрафы, заставив заплатить недоплаченную сумму.

Среди законодательных актов, регулирующих процедуру пересмотра КС объектов, можно выделить следующие:

- ФЗ N 237 – закрепил принципы и последовательность проведения повторной оценки;

- Постановление Пленума ВС N 28 – уточняет ряд частных вопросов, касающихся дел по перерасчёту кадастровой стоимости недвижимости;

- ФЗ N 221 – приводит разъяснения по поводу возникающих ошибок и неточностях при оценивании КС;

- ФЗ N 135 – регламентирует осуществление оценочной деятельности специалистами на территории РФ.

Вероятность успеха

Оценить шансы на успех трудно, поскольку все зависит от тех оснований, на которые опирается владелец имущества. Для достоверного определения КС квартиры учитывается не только состояние помещения, но и фактический износ самого дома. Шансы повышаются, если на руках имеется заключение оценщика, подтверждающее завышенную Кадастровую Стоимость объекта.

Плановая переоценка КС недвижимости проводится каждые 5 лет. Если до проведения очередной проверки остается не так много времени, в пересмотре стоимости по кадастру откажут, потому что это и так будет сделано в ближайшее время.

Когда сумму пересмотрят, в следующие 2-5 лет она останется неизменной.

Но если решение суда будет положительным, с ним можно направиться в налоговую и запросить возврат переплаченных средств. В отношении жилого имущества это не дает серьезной экономии, но для юрлиц, чаще всего использующих для своей деятельности нежилые помещения, это позволит серьёзно облегчить налоговое бремя.

Итак, стоимость жилья по кадастру – показатель, на основе которого рассчитывается цена объекта при заключении сделок и величина налога за него. Для проведения перерасчёта сверяются с ценами на схожие типы недвижимости на рынке, обратиться в оценочную компанию, а затем – в Росреестр.

( 3 оценки, среднее 5 из 5 )

Этот сайт использует cookie для хранения данных. Продолжая использовать сайт, Вы даете свое согласие на работу с этими файлами.

Пошаговая инструкция для оспаривания завышенной кадастровой стоимости

С 2022 года Росреестр – необязательный этап рассмотрения дела, можно сразу же направлять заявление в суд.

Шаг 1 – проверка сроков. Подать заявление о пересмотре кадастровой стоимости в комиссию Росреестра можно в ограниченный временной промежуток – от даты опубликования установленной кадастровой стоимости должно пройти не более 5 лет (а в некоторых регионах 2-3 года).

Шаг 2 – сбор пакета документов. Кроме заявления, в комиссии, как и в суде, нужно будет предъявить следующие бумаги:

- справку о кадастровой стоимости, актуальной на текущий момент (именно эта цифра будет оспариваться);

- документ на право собственности, заверенный нотариально;

- доказательства неточности произведенной оценки (все возможные подтверждения ее несоответствия рыночной цене, например, техническая документация, территориальные сведения и др.);

- отчет об альтернативной оценке, подготовленный независимым специалистом, который в обязательном порядке принадлежит к саморегулируемой компании оценщиков;

- заключение о соответствии произведенной экспертной оценки законодательным требованиям (дает СРО, производившая переоценку).

ВНИМАНИЕ! При отсутствии или несоответствии документов требованиям заявление на пересмотр кадастровой оценки не будет принято.

Шаг 3 – рассмотрение заявления. Время ожидания решения комиссии Росреестра зависит от субъекта РФ, где рассматривается обращение. Обычно составляет от 7 до 14 дней.

Шаг 4 – удовлетворение или оспаривание решения комиссии. Если вынесено положительное решение, кадастровая стоимость будет пересмотрена с 1 января того года, в который было подано оспаривающее заявление. В случае отказа нужно будет обращаться в суд.

Шаг 5 – судебное разбирательство. Если дело рассматривается в судебном порядке, сроки могут быть различными, часто до нескольких месяцев. Гарантии положительного исхода никто не даст, но практика показывает, что шансы снизить кадастровую стоимость достаточно велики.

Скопировать урл

Распечатать

Спасибо за регистрацию на сайте

- У вас есть вопрос на тему бухгалтерии, налогов, персонала, предпринимательства? Наши штатные консультанты готовы вам бесплатно помочь.

- На сайте публикуются актуальные новости и статьи, работает Email-рассылка.

- В нашей базе более 2022 документов с подробными описаниями и файлами для скачивания.

- У нас много различных сервисов: калькуляторы, календари, справочники, классификаторы.

Почему кадастровая стоимость чаще всего завышена

Законодательно государство имеет монополию на оценку основных средств, представляющих собой недвижимое имущество. Делается это Федеральной службой кадастра и картографии массово, единожды в пятилетку (в некоторых регионах раз в 2-3 года), причем за основу берется конъюнктура рынка и экономические характеристики объекта. И тот, и другой факторы могут быть непостоянными, противоречивыми, трактующимися неоднозначно. Многие моменты, например, территориальное расположение, близлежащая инфраструктура и др., существенно влияющие на фактическую стоимость, просто упускаются из виду. Поэтому в такой массовой оценке нередки ошибки в установлении реальной стоимости.

По понятным причинам неточности оценки чаще встречаются в сторону завышения, что удобнее для государства, но крайне невыгодно для предпринимателей-владельцев.

Самый беглый и поверхностный анализ соответствия кадастровой стоимости рыночным реалиям показывает превышение до 60%, а иногда встречается даже десятикратное и более завышение оценки.

Но собственник может не согласиться с установленной стоимостью и оспорить ее.

Пионеры нового налога на недвижимость

Российская Федерация начала переходить на обновленный порядок расчета налогового сбора на недвижимость с 2022 года. С этого момента его начали применять 28 российских областей: в числе первых были: Московский регион, тверская, самарская, Рязанская и другие области. В 2022 году к ним присоединились Санкт-Петербург, Воронежская, Вологодская, Брянская область и другие регионы, общим числом 21. Ежегодно их количество растет, переход всей России на новую систему запланирован к 2022 году.

Новым способом – исходя из кадастровой, а не инвентаризационной стоимости – будет исчисляться налог на следующие объекты (п. 1 ст. 401 НК РФ):

- жилые строения всех типов (дома, коттеджи, садовые домики и пр.);

- отдельные помещения для жилья (комнаты, квартиры);

- гаражи, места для стоянки машин;

- комплексы;

- незавершенные объекты стройки;

- другие помещения, сооружения, здания.

Для чего оспаривать кадастровую стоимость недвижимого имущества

Негативные отклики на неоправданно завышенную кадастровую стоимость объекта недвижимости очевидны:

- значительное увеличение налоговой нагрузки: при действующем налоговом законодательстве это примерно 0,1% от кадастровой стоимости некоммерческий и 2% от стоимости коммерческой недвижимости;

- серьезное повышение налога при реализации недвижимости: закон требует продавать такое имущество не дешевле 70% от его кадастровой стоимости, а это значит, что при продаже придется раскошелиться на крупный налоговый сбор, особенно это касается коммерческих объектов (для частной недвижимости действует система налоговых вычетов и льгот, так что можно немного сэкономить на НДФЛ);

- при взятии в аренду или выкупе муниципальной или государственной недвижимости цена будет очень высокой – с 2022 года она будет равна кадастровой стоимости;

- пропорциональное увеличение связанных с владением данным объектом недвижимости госпошлин, сборов;

- большие суммы штрафов в случае административных нарушений, допущенных при пользовании объектом недвижимости.

Куда и кому обращаться для оспаривания

И для юридических, и для физических лиц действуют два органа для осуществления процедуры законодательного снижения установленной ранее кадастровой стоимости:

- комиссия при Росреестре;

- суд.

До 2022 года юрлица сначала должны были обращаться исключительно в первую инстанцию, граждане могли сразу действовать через суд. Поправки в законодательстве с начала 2022 года дали такое же право и организациям. Подавать такое заявление имеют право:

- владельцы объекта недвижимости на правах собственности (физлица или юрлица);

- те, кого в налоговом смысле затрагивает оценка недвижимости (например, бывший собственник, еще продолжающий уплачивать налог);

- любой участник собственности, если недвижимость находится во владении на паях (согласование с другими владельцами не требуется);

- арендатор, если оценка влияет на арендную плату, что отражено в договоре аренды, а собственник не возражает против оспаривания оценки.

Когда эффективнее оспорить кадастровую оценку

Ответ на этот вопрос – как можно скорее, то есть как только вы обнаружили, что она завышена. Налоги платятся ежегодно, а вопрос о пересмотре кадастровой стоимости решается не так быстро: сроки рассмотрения могут составить от 2 месяцев до полугода. Между тем расчет суммы налога производится по данным предыдущего года (п. 24.20. Федерального закона «Об оценочной деятельности в РФ»). То есть если вы не начали процедуру оспаривания до конца 2022 года, то весь 2022 год вам придется платить налог, исходя из завышенной налоговой базы.

ОБРАТИТЕ ВНИМАНИЕ! В вашем регионе еще продолжает действовать инвентаризационная оценка? Оспорить кадастровую, даже явно завышенную, пока нельзя: ведь права налогоплательщика пока не были затронуты.

Законные основания для признания оценки неправомерной

Существует всего 2 основания, позволяющие пересмотреть правомерность установленной стоимости недвижимости по кадастру.

- Информация об оцениваемом объекте, повлиявшая на оценку, оказалась недостоверной. Сведениями, влияющими на оценку, могут быть:

- ошибки в перечне объектов для оценки;

- неточность указания места расположения;

- неверно указанное целевое назначение;

- упущена аварийность в состоянии объекта оценки;

- не отмечено, что недвижимость расположена в особой территориальной зоне, например, санитарной, охраняемой, заповедной и т.п.;

- допущены неточности в первичных данных при расчете стоимости;

- другие моменты.

Проверить, какие данные использовались при расчете, и констатировать их правильность или неправильность можно, сделав запрос в Росреестр о заказчике кадастровой оценки, а далее у него самого. Ст. 24.18 Федерального закона № 135-ФЗ от 29 июля 2022 г. «Об оценочной деятельности в Российской Федерации» обязывает их давать ответ на такие запросы в недельный срок.

- Совпадение дат установления рыночной и кадастровой цены. Рыночная цена постоянно меняется, а кадастровая, раз установленная остается неизменной на протяжении всего времени действия оценки (5 лет или 2-3 года). Если кадастровая стоимость больше рыночной, нужно сравнивать ее не с реальной ситуацией на рынке на текущий момент, а на тот, когда проводилась оценка. То есть, если кадастровая стоимость установлена, а затем недвижимость резко потеряла в цене, это не станет правомерным основанием для признания кадастровой стоимости недействительной.

Какова кадастровая стоимость вашей недвижимости?

Для того чтобы неожиданно высокий выставленный налог на землю и/или на имущество не стал неожиданностью, нужно своевременно получить информацию о его базе, то есть кадастровой оценке, с тем чтобы при необходимости успеть принять нужные меры. Как можно узнать вожделенную цифру?

- Кадастровый паспорт. Если владелец недавно (менее 5 лет назад) получал на руки этот документ, то стоимость объекта, указанная в нем, является актуальной.

- Справка из Кадастровой палаты. У любой организации и физического лица есть возможность обратиться за информацией в региональное отделение Федеральной службы кадастра и картографии, иначе называемой Кадастровой палатой, которая выдаст справку о стоимости объекта на текущий момент.

- Сайт Росреестра. На официальном сайте этого государственного органа в разделе «Справочная информация по объектам недвижимости» можно онлайн узнать оценку любого земельного участка или здания в Российской Федерации.

Заключение

Пересмотр кадастровой стоимости недвижимости позволяет не переплачивать налог на имущество, а также влияет на оценку залога банком при выдаче кредита.

Как показывает практика, процент людей, которым удалось переоценить кадастровую стоимость и, следовательно, уменьшить налогооблагаемую базу, очень велик (удовлетворяется до 40% всех заявлений в Московском регионе).

Поэтому, если вы считаете, что оценка была проведена неверно и кадастровая стоимость существенно завышена, стоит попытать счастья и обратиться хотя бы в комиссию, которая рассматривает подобные споры. Затраты на судебное обжалование могут оказаться весьма приличными, поскольку придется заказывать дорогостоящие отчеты и экспертные заключения.

Комментировать

54 просмотров

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам:

Adblock

detector

Когда изменится налоговая база?

В резолютивной части решения суда при удачном исходе дела должна быть указана величина установленной судом кадастровой стоимости. После этого вносятся изменения в кадастр и меняется налогооблагаемая база. Налог на имущество, как обычно, нужно будет оплатить один раз в год (до 1 октября следующего за отчетным периодом).

Узнать сумму налога и оплатить его можно прямо на портале ФНС России. Базовая ставка зависит от вида недвижимости и составляет от 0,5 до 2% кадастровой стоимости.

Важно! Муниципальные органы вправе самостоятельно устанавливать дифференцированные налоговые ставки в зависимости от кадастровой стоимости объекта и других факторов.

Но выше чем в три раза от установленной федеральным законодательством ставка быть не может. Например, в столице ставки налога зависят от стоимости объекта (до 10 млн., свыше 10-20 млн.,от 20 до 50 млн. рублей и так далее). Чем дороже стоит дом или квартира, тем больше придется заплатить в бюджет и со временем ставки налога могут быть пересмотрены в сторону увеличения.

Каким образом пересмотреть оценку, если не согласен с ней?

Кадастровая цена определяется государственными оценщиками с учетом площади, состояния и степени износа помещения. Чаще всего её устанавливают без осмотра объекта и поэтому ошибки при определении – не редкость.

Что делать, если вы сделали запрос и узнали, что кадастровая стоимость искусственно завышена? В этом случае можно потребовать произвести перерасчет, но для того, чтобы это сделать, нужно запастись доказательствами неправильной оценки.

Кадастровая стоимость может быть пересмотрена в случае:

- Выявления ложных сведений для её определения.

- Большого разрыва между рыночной и кадастровой стоимостью.

Если выяснится, что кадастровая оценка проводилась на основе недостоверной информации, ошибок, несуществующих характеристик, то кадастровая стоимость может быть оспорена. Требуется пересмотр и тогда, когда при определении цены имеются серьезные расхождения между рыночной и кадастровой. Такой разрыв неоправдан и сразу наводит на мысль об ошибке. Если заказать у независимого оценщика оценку рыночной стоимости, то можно сравнить два вида стоимости.

Можно ли уменьшить?

Переоценка всех объектов происходит регулярно, но не чаще чем раз в два-три года. Если требуется пересмотр раньше этого срока, то оспорить кадастровую стоимость можно в комиссии по рассмотрению споров о результатах определения кадастровой стоимости или в суде. Иногда сначала происходит обжалование в комиссии, а затем в судебной инстанции (если не удалось добиться желаемого).

Для чего нужно обжалование?

Как уже было сказано выше: кадастровая стоимость влияет на размер средств, которые придется заплатить в качестве налога на имущество физлиц. Этот сбор в бюджет обязаны платить все владельцы жилых домов, квартир, гаражей и даже объектов незавершенного строительства. Пока ставки налога мизерные, но уже в 2022 году они станут весьма ощутимые.

Пересмотр кадастровой стоимости может привести к уменьшению суммы налога. Например, столичное жилье стоимостью до 10 млн. руб. в 2022 году облагается налогом по ставке 0,1% от кадастровой стоимости, а свыше этой суммы уже по ставке от 0,15%. В первом случае придется заплатить максимум 10 тыс. рублей, а во втором – уже 15 тыс. рублей.

Важно! Информация о кадастровой стоимости влияет не только на размер налогов, но и на оценку залога, наследства.

Основания для пересмотра

Если вы сможете доказать, что есть ошибки в перечне объектов, определении месторасположения и в других важных факторах, влияющих на кадастровую стоимость, то это будет являться веским основанием для пересмотра в сторону снижения.

Например, достаточно принести справку об аварийном состоянии объекта и это уже будет веским основанием для пересмотра цены.

На определение стоимости влияет:

- площадь, количество комнат, техническое состояние дома;

- показатель износа;

- цена сделок купли-продажи на аналогичные объекты в этом районе;

- информация о стоимости аренды в похожих квартирах;

- различные коэффициенты и индексы, которые используют профессиональные оценщики.

Ошибка в любом из используемых для расчета параметре может быть доказана и оспорена. Оценщик может, например, не учесть какие-то подсобки, кладовки, не заметить насколько увеличился показатель износа здания в связи с давним отсутствием капремонта. Все это повод для оспаривания результатов его подсчетов.

Кадастровая стоимость обычно максимально приближена к рыночной цене, но встречаются случаи, когда она завышена. Далее рассмотрим, можно ли оспорить стоимость объекта недвижимости физическому лицу для уменьшения налога и как это сделать.

Полезное видео

Смотрите видео о том, как снизить налог на имущество и оспорить кадастровую стоимость:

Как физическому лицу снизить цену на объект недвижимости — пошаговая инструкция

Обратите внимание! Завышенная стоимость является основанием для проведения перерасчета, если есть основания думать, что такое завышение ошибочно.

При этом у физлица есть несколько способов оспорить кадастровую стоимость, чтобы ее понизить: можно обратиться как в комиссию при местном филиале Росреестра, так и сразу в суд.

Возможные способы действий

Рассмотрим, что делать и куда обращаться, если вы не согласны с назначенной стоимостью недвижимости, то есть считаете, что она завышена и хотите ее оспорить.

Досудебный способ — обращение в местный филиал Росреестра. Для этого нужно:

- Подать заявление о пересмотре стоимости в комиссию по рассмотрению споров в местном управлении Росреестра.

- Через месяц получить ответ.

- Оспорить вердикт, если он вас не удовлетворит.

Достоинства: отсутствие судебных расходов, быстрые сроки рассмотрения (1 месяц).

Недостатки: нет.

Еще один способ — обращение в суд. Если принято решение идти в суд, то придется запастись большим терпением и деньгами. Понадобится оплатить услуги оценщика, юриста (для составления текста искового заявления), а также госпошлину за саму возможность подать иск.

При обращении в суд требуется:

- Составить текст административного искового заявления об оспаривании.

- Заказать справку о кадастровой стоимости, отчет о рыночной оценке (минимум 10 тыс. рублей) и экспертное заключение (в некоторых случаях).

- Подать иск и приложения к нему в суд и оплатить госпошлину (300 рублей для физлиц).

- Дождаться определения суда о назначении даты судебного заседания.

- Представить свои аргументы в суде и получить решение.

Достоинства: длительное всестороннее рассмотрение дела, возможность кассационного обжалования.

Недостатки: высокие судебные и другие расходы.

Подробно о досудебном порядке

Важно! Формально заявление о пересмотре кадастровой стоимости, поданное в комиссию по рассмотрению споров, рассматривается 30 дней. Но на практике на это уходит несколько месяцев.

Результат рассмотрения доводится до сведения владельца жилья в письменном виде.

При обнаружении ошибок комиссия принимает решение о пересмотре кадастровой стоимости. В случае отказа комиссии домовладельцы могут обратиться в суд и обжаловать его. Оспорить можно не только факт отказа, но и новую сумму кадастровой стоимости, которая была утверждена комиссией.

Куда обращаться для пересчета?

Комиссии для рассмотрения споров формируются в Росреестре. Информацию о работе комиссий в каждом субъекте федерации можно узнать на сайте этой организации. В состав комиссии обычно входит четыре человека, из которых только один представитель Росреестра, а остальные представляют другие государственные инстанции (управление по распоряжению земельными ресурсами, национальный совет по оценочной деятельности и пр.).

В случае подачи иска ответчиком является также управление Росреестра и если речь идет, например, о столице, то еще и правительство Москвы, как орган, утвердивший оспариваемые результаты оценки. При судебном обжаловании обращаться нужно в районный либо городской суд.

Что нужно подготовить?

- Заявление о пересмотре кадастровой стоимости. В этом документе указываются все персональные данные заявителя (вплоть до страхового номера индивидуального лицевого счета), адрес объекта недвижимости, а также суть требований: просьба пересмотреть назначенную кадастровую стоимость в связи с допущенными нарушениями.

- Необходимые документы. Помимо заявления, в комиссию подается весьма внушительный пакет документов. Это не только копии правоустанавливающих бумаг на саму недвижимость, но и реальные доказательства допущенной в отношении заявителя ошибки.

В него входит, прежде всего:

- кадастровая справка;

- доказательства, подтверждающие допущенную ошибку при оценке;

- отчет об установлении рыночной стоимости объекта недвижимости (подается в бумажном виде и на флешке с усиленной электронной подписью).

Справка. Обращение в комиссию является правом, а не обязанностью для физлица, который требует пересмотра кадастровой стоимости. Проходить досудебную процедуру урегулирования спора обязаны только юрлица. Граждане могут не обращаться в комиссию, а сразу готовить иск в суд.

- Скачать бланк заявления о внесении изменений в кадастр

- Скачать бланк заявления в комиссию о пересмотре результатов определения кадастровой стоимости недвижимости

Судебный порядок

Составление иска

При составлении иска требуется указать собственником, какого объекта вы являетесь, включен ли он в перечень объектов, подлежащих кадастровой оценке и где размещены сведения об этом. В иске обязательно отмечается кадастровая стоимость, установленная на дату судебного заседания, а также аргументы истца, почему он считает, что она завышена.

Аргументами могут выступить:

- отчет независимого эксперта;

- сопоставление с похожими объектами.

В иске фиксируется реальная кадастровая стоимость, по мнению истца. Потребуется обоснование почему вы считаете, что была допущена ошибка. В конце нужно указать требования: признать незаконным и отменить решение Росреестра и обязать его осуществить пересчет кадастровой стоимости объекта недвижимости.

Если владелец квартиры хочет вернуть уже переплаченные налоги, то сначала нужно добиться такого пересмотра, а потом обращаться к ответчику с новым иском.

- Скачать бланк искового заявления от физического лица об оспаривании результатов определения кадастровой стоимости

- Скачать бланк искового заявления от юридического лица об оспаривании решения комиссии по рассмотрению споров о результатах определения кадастровой стоимости

Подготовка документов

Вышеуказанные документы подаются в виде копий и оригиналов. Самые важные из них: справка о кадастровой стоимости объекта, нотариально заверенная копия правоустанавливающих документов и отчет об оценке рыночной стоимости жилья.

На заметку. Если рыночная стоимость более чем на 30% отличается от кадастровой, то нужно положительное заключение эксперта о соответствии отчета требованиям закона.

Помимо этого, потребуется также направить копию иска ответчику и приложить уведомление о вручении, а также квитанцию об оплате госпошлины. Пригодятся также доверенность на представителя (если он есть), а также другие доказательства правоты истца.

В какие сроки и как можно опротестовать?

Рассмотрим, как обжаловать ошибочную оценку кадастровой стоимости. В целом это возможно в течение 5 лет после её установления. Если вы недовольны решением суда, то его можно оспорить в течение месяца. Рассмотрение дел о пересмотре цены на недвижимость по закону не должно длиться более двух месяцев. Но в реальности подобные судебные процесс часто длятся до полугода.

Обжаловать можно:

- результаты оценки кадастровой стоимости квартиры;

- уже принятое решение комиссии Росреестра;

- решение суда об отказе в удовлетворении искового заявления.

Как узнать, сколько стоит объект недвижимости?

Если у недвижимости уже есть кадастровый номер, то можно узнать ее стоимость, введя номер на сайте Росреестра или других организаций. Найти данные также возможно по адресу квартиры (с указанием региона, города).

Поиск ведется в реестре недвижимости (ЕГРН), где представлена вся информация о существующих объектах в РФ на дату последнего обновления данных. За получение информации не придется платить, так как база предоставляет данные бесплатно. Если вы хотите получить письменное подтверждение кадастровой стоимости, то можно заказать выписку из ЕГРН.

Справка. Но если квартира или дом не поставлены на учет, то для начала придется внести данные в реестр.

Это возможно, например, в том случае, когда дом только построен. Для оценки нужно обратиться в местное БТИ и вам оформят технический и кадастровый план, а также определят кадастровую стоимость.

Получить информацию можно также воспользовавшись сервисом «Публичная кадастровая карта». Заказать выписку о кадастровой стоимости можно и в МФЦ. Все будет готово в течение 5 дней и заказ можно оформить прямо на сайте.