Здравствуйте, уважаемые посетители. Ниже описана тема Что делать для снижения кадастровой стоимости земельного участка в 2022 году?. Если у Вас назрели вопросы, задавайте их, спрашивайте, постараемся помочь. Надеемся, что сможем решить Вашу проблему

🔹 В соответствии с Постановлением Правительства РФ от 07.02.2008 N 52 «О порядке доведения кадастровой стоимости земельных участков до сведения налогоплательщиков», на основании кадастровой стоимости рассчитывают сумму земельного налога, которую должен заплатить собственник.

🔹 Кадастровая стоимость показывает сколько стоит недвижимость и становиться базой, на основании которой устанавливают рыночную цену объекта, например при продаже.

🔹 Чтобы купить или продать недвижимость, подарить или оставить в наследство необходимо иметь выписку из ЕГРН, которая подразумевает проведение кадастровой оценки.

🔹 Определение кадастровой стоимости необходимо и для подписания кредитных обязательств, где в виде залогового имущества используется земельный участок (ЗУ).

🔹 Если территорию выставляют на открытые торги, начальная цена приравнивается к показателю из госкадастра.

Как кадастровая стоимость влияет на величину налога на землю

Согласно ст. 394 НК РФ, величина земельного налога зависит от кадастровой стоимости (КС) объекта и составляет:

- до 0,3% от КС — для земель сельскохозяйственного назначения, дачных кооперативов, садов, земель населенных пунктов, которые предназначены под строительство жилых домов, а также территорий, отведенных под городскую инфраструктуру и жилищно-коммунальные хозяйства;

- до 1,5% — для всех остальных категорий ЗУ.

Порядок расчета ставки налогообложения регламентирует статья №394 Налогового кодекса РФ. Земельный налог обязаны платить титульные владельцы участков: собственники, правообладатели на основании постоянного (бессрочного) пользования или пожизненно наследуемого владения. Удержанная с владельцев сумма перечисляется в бюджет администрации населенного пункта.

Ставка налогообложения — размер налоговых платежей, рассчитанный относительно налоговой базы, то есть суммы, которую облагают налогом. В денежном эквиваленте итоговая сумма налога может меняться в результате переоценки стоимости земельного участка. Этот факт мотивирует налогоплательщиков контролировать процесс переоценки и искать пути, чтобы уменьшить кадастровую стоимость ЗУ.

Особенности переоценки ЗУ

Снижение кадастровой стоимости земельного участка через комиссию

Порядок обращения. Чтобы инициировать переоценку земельного участка, необходимо обратиться в местное отделение кадастра и картографии в порядке живой очереди или по записи. Прошение оформляют в письменном виде, бланк заявления выдается на месте. К прошению прилагают стандартный пакет документов. Согласно ст. 24.18 ФЗ «Об оценочной деятельности в Российской Федерации», в него входят:

📗 выписка из ЕГРН о стоимости объекта недвижимости, в которой указаны сведения об оспариваемых результатах определения стоимости;

📗 документы, которые подтверждают недостоверность сведений о недвижимости, использованных для определения кадастровой стоимости — если заявление подают из-за недостоверности указанных сведений;

📗 отчет на бумаге и в электронном виде — если заявление подают, чтобы установить рыночную стоимость объекта;

📗 нотариально заверенная копия правоустанавливающего или правоудостоверяющего документа, например, договора купли-продажи — если заявление подает лицо, у которого есть право на объект недвижимости.

Заявления, к которым не приложили перечисленные документы, не принимают.

Сроки рассмотрения прошения. Поданное в комиссию заявление о пересмотре кадастровой стоимости участка рассматривается в течение месяца. В течение семи дней с момента подачи прошения заявитель информируется о дате его рассмотрения. Неявка истца на заседание не влияет на принятие решения.

Порядок работы комиссии. Комиссия может принимать решения при участии не менее половины ее членов. Результаты заседания и решение по вопросу передаются истцу в течение пяти дней после рассмотрения. Если документы, которые предоставил собственник, подтверждают факт завышения кадастровой стоимости объекта, иск удовлетворяю и вносят поправки в реестр. Если решение комиссии отрицательное, заявитель может обратиться в суд.

Причины отказа. Комиссия может отклонить прошение собственника об изменении кадастровой стоимости земли. Причины отказа делятся на два типа:

🔸 Основанные на технических недочетах — в документах обнаружены недочеты, ошибки, неточности, прошение оформлено неверно. В таком случае, истцу дают возможность доработать прошение и подать его заново.

🔸 Категоричные — согласно Федеральному закону от 29.07.1998 N 135-ФЗ (ред. от 03.08.2018) «Об оценочной деятельности в Российской Федерации» снижение цены невозможно, решение подтверждает ссылка на земельный или гражданский кодекс РФ.

В каждом из случаев, комиссия оформляет отказ в виде письменного заключения, в котором указаны основания и причины такого решения.

Пошаговая инструкция: как изменить кадастровую стоимость земельного участка

Порядок действий включает:

- Предварительный анализ цены участка. На его основании устанавливается, завышена ли в действительности кадастровая стоимость и сопоставимы ли расходы с будущей выгодой.

- Отчет экспертов об оценке рыночной стоимости участка.

- Сбор пакета документов.

- Подача заявления и документов в комиссию Росреестра или в суд.

Чтобы оспорить установленную в кадастре цену участка, заявителю необходимо подтвердить свое право собственности на ЗУ и аргументировать причину обращения. Перечень необходимых для переоценки земли документов включает:

📝 выписку из государственного кадастра недвижимости, в которой указаны результаты оценки;

📝 нотариально заверенные копии правоустанавливающих документов на объект;

📝 документы, свидетельства или заключения, которые свидетельствуют о недостоверности использованных при оценке данных;

📝 отчет о рыночной стоимости объекта, дата оформления которого совпадает с датой определения кадастровой стоимости;

📝 документы, которые свидетельствуют о наличии кадастровой или технической ошибки.

Подать документы можно самостоятельно или через представителя — компанию, которая предоставляет подобные услуги.

Что влияет на кадастровую стоимость участка

Кадастровую стоимость рассчитывают на основании базовой характеристики — удельной стоимости земель в массиве, которая зависит от:

📍 категории земель: относится ли участок к территории населенного пункта, сельскохозяйственным угодьям или другой категории;

📍 расположения объекта: удаленности от ближайшего поселка, города или его центра;

📍 наличие инфраструктуры: подъездной дорожки, остановок общественного транспорта, магазинов и других социальных объектов;

📍 наличие коммуникаций: электрификации и газификации массива.

Как изменить кадастровую стоимость земельного участка

Журнал Этажи

Полезные статьи

December 3, 2022 05:04

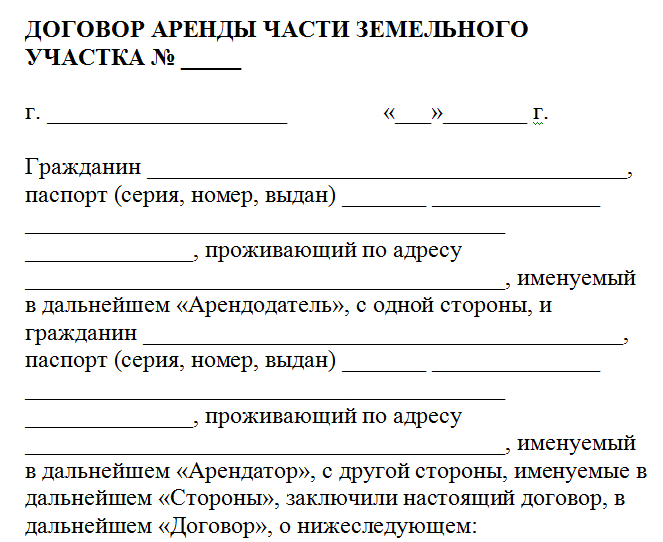

Составление заявления

Относительно составления заявления разработан установленный образец. Пишется оно на адрес комиссии по рассмотрению спорных вопросов, которая действует при Росреестре. В документе обязательному отражению подлежат данные заявителя:

- фамилия, инициалы;

- адрес проживания;

- телефон для связи;

- электронка.

Далее указывается причина, по которой лицо обращается в комиссию. Свои требования необходимо обосновать. Для подтверждения позиции на руках должно быть положительное заключение эксперта. Образец:

Заявление об оспаривании результатов оценки

Заявление об оспаривании результатов оценки

Госпошлина

Сумма, которая уплачивается в качестве государственной пошлины за внесение корректировок, составляет 350 рублей. Данная сумма устанавливается даже в том случае, когда изменения происходят по причине допущения ошибок со стороны сотрудников ГКН. Если требуется получить новую кадастровую документацию, где отражается актуальная оценка государственного земельного кадастра, потребуется уплатить сумму, равную 200 рублей.

Когда вопрос решается посредством обращения в судебную инстанцию, то размер пошлины составляет 200 рублей. Если обращаться будет организация, то размер платежа увеличивается, согласно законодательным положениям.

Стоит отметить, что стоимость проведения экспертных работ в различных регионах страны отличается и бывает достаточно высокой. Начальная цена устанавливается в пределах 2 тысяч рублей за исследование одного надела. Когда требуется провести экспертизу, то уплатить придется порядка 15 тысяч рублей.

Как часто меняется стоимость земельного участка?

Стоимость, указанная в кадастре, подлежит установлению в зависимости от того, как проведена ревизия. Период проведения новой оценки зависит от активности инвентаризационного направления в администрации. Процесс проводится местными властями, который действуют в пределах территории, где расположен надел.

Согласно регламенту, установленному на федеральном уровне, рассматриваемая процедура проводится не реже 1 раза за пятилетие. Проводить оценку часто не рекомендуют. Минимальный срок указывают как 3,5 года. Когда имеет место нарушение регламента, то результат проведенной оценки становится под сомнением.

Между периодами, которые указаны, цена может меняться в индивидуальном порядке, для этого необходимы достаточные основания. Обратиться может человек, обнаруживший неточность в кадастровой документации. Установить могут, что при расчетах использовались данные, которые недостоверны.

Цена на земельный надел, закрепленная в кадастре, имеет большую значимость, в том числе при уплате налоговых платежей. По этой причине собственники должны следить за тем, чтобы ее оценка была проведена, верно.

Категории: Земельный участок

Adblock

detector

Сроки и оплата

В течение недели с момента подачи заявления сообщают о том, принято ли оно к рассмотрению или нет. Если принято, то рассматривать его будет в среднем 1 месяц. По принятию решения уведомление направляется в течение 3 дней.

Если вынесен отказ в рассмотрении или решение имеет отрицательное значение, то устанавливается срок, равный 10 дням для его обжалования.

Затраты, которые связаны с уменьшением стоимости могут быть достаточно значимыми. Когда имеет место обращение к посредникам для решения вопроса, то сумма составит 15-20 тысяч рублей, в зависимости на какой стадии оказываются услуги.

Стоимость услуг оценочного характера может варьироваться от 15 до 150 тысяч. Зависит она от того, каков объем работ. Также оплате подлежит государственная пошлина. Размер ее устанавливается в законодательстве.

Пошаговая инструкция в ГКН

Проблемные моменты, связанные с изменением кадастровой цены, могут решаться посредством двух направлений:

- административное решение, посредством обращения в комиссию ГКН;

- обращение в судебную инстанцию после того, как реализована административная стадия.

Для рассмотрения заявления, в котором содержится просьба по проведению переоценки, его необходимо подать в уполномоченную на то комиссию. Заявителю необходимо обратиться в отделение картографии и кадастра в регионе, где располагается участок, в отношении которого проводится переоценка. Существует два способа, посредством которых можно подать заявление: личное посещение указанного органа, либо использование почтовых услуг.

Образец заявления о пересмотре кадастровой стоимости

Образец заявления о пересмотре кадастровой стоимости

В последнем случае направляется заказное письмо с уведомлением о получении. Также к нему прикладывается опись вложенной документации. Оформляется документ по специально разработанной форме. Найти такую форму можно на официальном сайте Росреестра. В заявление обязательно нужно включить:

- информация относительно собственника земельного надела;

- контактные данные заявителя;

- если обращается компания – реквизиты.

При заполнении основной части заявления прописывается причина, по которой необходимо провести переоценку земель, также указываются основания, подтверждающие правомочность проведения указанной процедуры. Устанавливается, что текст заявления должен быть составлен четко и лаконично, при этом нужно опираться на аргументы, которые указывают на необходимость переоценки.

Правом на составление заявления обладает только человек, который обладает правомочиями собственности на надел. Ему необходимо представить документ, посредством которого удостоверяется его личность. Когда от имени собственника действует доверенное лицо – требуется надлежащим образом оформить доверенность. Заверка осуществляется в нотариальной конторе. К документу прилагаются:

- сведения о вхождении надела в государственный земельный кадастр;

- документация, носящая правоустанавливающее значение;

- акты, способные подтвердить, что сведения, которые использовались при переоценке ГКН, недостоверны;

- заключение, выданное экспертом, где содержится независимое мнение;

- квитанция, согласно которой оплата государственной пошлины была произведена.

Заключение эксперта требуется получить до обращения в компетентный орган. Чтобы его получить, необходимо представить выписку, сделанную из кадастровых записей.

Когда все бумаги собраны, они подаются кадастровому специалисту, который должен выдать расписку в их получении. Если указанная документация не собрана – заявление к рассмотрению не принимается. Срок, который отводится на рассмотрение, равен в среднем 40 дней. Дни указываются календарные. В этот срок включается:

- рассмотрение заявления;

- принятие по нему решения;

- уведомление заявителя.

Стоит учесть, что претензия по поводу переоценки, которая установлена ГКН, не должна отличаться в большую или меньшую сторону более чем на 30 процентов от суммы, что была установлена. Когда у заявителя принципиальная позиция, и он указывает большую разницу, то после отказа, вынесенного комиссией, необходимо обратиться в судебную инстанцию.

На расписке указывается дата, когда нужно явиться и получить ответ комиссии. Если принято положительное решение, то заявителю выдается новая кадастровая документация, где указана другая стоимость надела.

Уменьшение стоимости

Кода собственник участка уверен в том, что цена на надел, указанная в кадастре, завышена, то человек может инициировать процедуру уменьшения стоимости. Случается такое, что цена, прописанная в кадастре, превышает ту, что действует на рынке – это говорит о том, что она непомерно завышена по отношению к существующему порядку, действующему относительно оценок.

Уменьшение стоимости заключается в том, чтобы исправить причины, которые привели к тому, что цена была значительно завышена. Первой причиной завышения может являться то, что возникла путаница в записях учетного характера, устанавливаемых в отношении конкретного надела.

Процесс оспаривания

Процесс оспаривания

Тогда будет требоваться провести сверку нормативной документации о допустимости удельных показателей цены, прописанной в кадастре, в отношении к виду применения, который установлен в качестве разрешенного. Если оценка не укладывается в перечисленные величины, то проблема устанавливается именно в них. Ошибка, носящая технический или кадастровый характер, может выражаться:

- ошибка допущена при определении применения, которое установлено относительно надела;

- ошибочное установление удельных показателей, которые входят в рамки использования надела.

Положения, принятые ГКН устанавливают особые формы, которые способствуют выявлению и исправлению данных, носящих ошибочный характер, которые внесены в реестры. Когда такие ошибки допущены – в отношении отдельного участка приостанавливается деятельность учетного значения до того, как будут исправлены сведения.

Основания

Согласно законодательным актам процедура переоценки не может производиться реже 1 раза в течение пятилетия. Проводится она после того, как осуществлена ревизия участков уполномоченными на то органами. Затем, после переоценки осуществляется внесение изменений в кадастровую стоимость, что отражается в записях учетного характера, ведущихся в государственном реестре.

В течение этого времени некоторые физические лица и те, кто имеют заинтересованность, могут получить сведения относительно корректировки цены на надел. Если у землевладельца возникли претензии по поводу установленной суммы в процессе оценки – он имеет право излагать их в письменной форме и подавать в отделение картографии и кадастра.

Справка о стоимости

Справка о стоимости

Обращение совершают в месте, где расположен надел. На осуществление указанной процедуры отводится специальный срок, равный полугоду. Когда этот срок окончен – учетные записи получают стабильный характер и не могут изменяться.

Процесс переоценки проводится на основании заявлений, поданных гражданами, в установленный период времени. Указать требуется причины, по которым изменяются стоимостные значения.

Это значит, что необходимо указать основания предоставления указанных данных, которые не учтены раньше комиссией, когда проводилась переоценка наделов в плановом режиме. Указанные заявления рассматриваются и при наличии к тому оснований – удовлетворяются в зависимости от решения, принятого на ГКН.

В течение определенного периода времени процесс переоценки может осуществляться согласно индивидуальному порядку. Это случается, когда возникает на то необходимость либо собственник надела получил информацию о том, что стоимость надела была рассчитана с нарушениями установленных правил.

Возникают ситуации, когда по результатам благоустройства стоимость, отражающаяся в кадастре, подлежит увеличению по причине проведения мероприятий учетного характера. Проводит их ГКН. Также инициатива может выступать от застройщиков, которые приняли решение о передаче дома на правах субаренды участникам долевого строительства.

Понятие субаренды

Понятие субаренды

Данный процесс дает возможность получить больший доход от прибыли, хотя размер арендной платы остается на прежнем уровне. Основанием для такого изменения стоимости выступает изменение качественных характеристик земельных наделов, когда ранее необработанный участок облагородили и прочее.

В рассматриваемых ситуациях требуется прибегнуть к помощи оценщиков, осуществляющих деятельность на профессиональной основе. Они могут установить новый регламент по отношению цены участков по причине образовавшихся изменений. Также основанием может стать проведение экспертизы, в таком случае стоимость, как правило, понижается.

Когда земельный надел приходит в негодность или подвергается порче слой земли, считающийся плодородным, при этом это происходит по причинам, которые не зависят от собственника – кадастровая цена подлежит уменьшению в значительном объеме.

В этой ситуации основанием для переоценки выступает заключение, выданное экспертом после проведения экспертных исследований почвы. В акте должно указываться понижение свойств земель. Данные ситуации имеют значение для лиц, прошедших регистрацию в качестве индивидуальных предпринимателей, обладающих большими участками территории.

Когда снижается плодородие земель или портятся прочие качества участка – они затрачивают собственные средства для уплаты налоговых платежей, при этом, не имея прибыли в ранее существовавшем объеме. Эти ситуации могут иметь место, когда случился пожар, бедствия стихийного характера, либо на почву оказало влияние предприятие, осуществляющее промышленную деятельность по соседству.

Основания

В качестве оснований рассматривается:

- если выявлена ошибка, совершенная во время оценки, и требования по устранению выдвинуты заинтересованным лицом;

- подается заявления и необходимая документация, в которой отражена ошибка;

- имеется свидетельство, выданное по результатам независимой экспертизы;

- постановление, вынесенное ГКН о том, что нужно исправить данные;

- решение судебного органа.

Для наделения указанных оснований юридической силой требуется использовать их в комплексе.

Понятие и случаи применения

Во время производства кадастровой оценки земельного надела должны применяться специальные правила. Этот процесс является общим по отношению ко всем землевладельцам. Это говорит о том, что рассматриваемая процедура производится аналогичным образом для всех наделов, расположенных в пределах одной территории. В данном случае формы собственности на землю значения не имеют.

Говоря о том, что в кадастровой документации должны учитываться имеющиеся нюансы и характеристики, присущие наделу, во время практической деятельности данное правило не всегда применяется. Как итог в этом случае надел, где имеются нарушения качества земли или ландшафтных условий – оценивается по аналогичным параметрам, что и тот надел, который имеет доброкачественные характеристики.

Этапы установления

Этапы установления

Даже рассуждая логично в рассматриваемой ситуации, с участка, что обладает большей доброкачественностью можно получить большее количество благ, нежели с того, где есть нарушения. Это связано с тем, что использоваться во втором случае вся территория целиком не может, так как на ней располагается овраг, болото или что-то подобное. Тогда собственник может инициировать процедуру переоценки стоимости данного надела.

Также могут возникнуть и обратные ситуации, когда на участке проводятся работы, направленные на его облагораживание, обеспечение различного рода коммуникаций, за счет чего уровень кадастровой цены может быть повышен.

В некоторых ситуациях владельцы, имея своей целью, увеличение стоимости начинают возведение на участке объектов, имеющих капитальный характер. Стоит сказать, что такой вариант не всегда срабатывает, так как зависит это от категории земель.

Категории земель в населенном пункте

Категории земель в населенном пункте

Большинство собственников пытаются провести переоценку с той целью, чтобы сократить размер налоговых платежей. Особенно данное положение касается организаций и фермерских хозяйств, которые выплачивают внушительные суммы в качестве налогов. Также переоценка проводится:

- при переводе надела из одной категории в другую;

- корректировки вносятся в разрешенное использование;

- изменения касаются площади участка;

- когда ущерб причинен слоям земли, относящимся к плодородным.

Кто имеет на это право?

Правом на проведение обладают лица:

- наделенные правом собственности;

- правом пользования, которое является постоянным;

- пожизненное наследование, переходящее по наследству.

Это могут быть граждане или организации. Если установлена долевая собственность, то данный вопрос решается только сообща. Это говорит о том, что заявление от одного обладателя доли принято не будет.

Также правом на уменьшение обладают:

- лица, изменившие категорию надела;

- те, что внес коррективы в разрешенное применение;

- при уменьшении территории;

- установившие обременение;

- если обнаружена порча надела.

Когда указанные данные не отражены в учетных записях – владельцы наделов могут внести эти сведения и требовать уменьшить цену.

Пошаговая инструкция: как уменьшить кадастровую стоимость

Процедура пересмотра КС объекта проводится в определенном порядке и занимает около 2-3 месяцев. Сначала гражданин подает заявку и документы, сведения из которых подтверждают его правоту. Затем рассмотрением запроса и поданных бумаг занимается специальная комиссия.

Основания для оспаривания кадастровой стоимости

Снизят стоимость объекта по кадастру только в определенных случаях:

- При изменении текущего состояния жилплощади (признания аварийной и т. п.).

- Если некорректно проведены предыдущие вычисления.

- Когда имеются недостоверные факты, которые повлияли на результат.

Ошибка может быть сокрыта в неправильном понимании целевого назначения объекта, техсостояния, местоположения и иных факторах. Следовательно, основной причиной для переоценки становится недостоверность сведений из Росреестра.

Влияние оказывают и нормы местного законодательства. К примеру, в регионе проживания расчёт может проводиться исходя из инвентаризационной стоимости жилплощади. В таком случае переоценка КС проводиться не будет.

При анализе стоимости дома по кадастру обращают внимание на следующее:

- площадь;

- год строительства;

- имеющиеся линии коммуникации.

Чаще всего в расчет не берется текущее состояние имущества и фактический износ самого дома.

Обращаться за переоценкой собственники вправе не позже 5 лет (в ряде регионов – 2-3 лет) после предыдущего изменения КС. Спустя указанный период госорганы проводят плановый пересмотр оценки по кадастру, но и этот результат можно оспорить. Поэтому направлять такого рода запросы в любое время не получится.

Налоговая инспекция при подсчете размера имущественного сбора, взимаемого с владельцев недвижимости, ориентируется главным образом на его кадастровую стоимость. Затем она закрепляется в базе данных кадастра, и, как правило, не пересматривается вплоть до перехода прав на объект другому лицу.

Соответственно, собственникам невыгодно переплачивать из-за выставленной завышенной оценки. Данное правило касается расчета имущественного налога в отношении квартир, домов, земельных участков и нежилых помещений.

Самостоятельная проверка

Для начала сам собственник проводит индивидуальную проверку и устанавливает, вследствие чего возникло завышение КС. Узнать текущую оценку объекта по кадастру можно, заглянув в выписку из ЕГРН. Она выдается лично собственнику.

Получить ее можно следующим образом:

- обратившись в отделение Росреестра по месту расположения имущества;

- подав запрос в МФЦ (Мои документы);

- выслав заявку через сайт Госуслуг или Росреестра;

- отправив заявление по почте.

За выдачу выписки взимается госпошлина в размере 300 рублей для физических и 950 рублей для юридических лиц. Внести оплату можно в любом банке – в самом отделении или через интернет-сервис.

Получив выписку, стоит сравнить цену, которая стоит в документе, с актуальными ценами на недвижимость схожего типа на рынке. Целесообразно просмотреть объявления о продаже таких объектов. Если цена, указанная в выписке, разнится с рыночными на 25-30% и более, то стоит запросить пересмотр.

Нужно ориентироваться на цены, актуальные на момент определения стоимости по кадастру, а не на текущие расценки.

Поэтому даже резкое падение стоимости на недвижимость в настоящее время не сыграет роль при переоценке. Исключением становится ухудшение состояние имущества.

Обращение в оценочную компанию

Сравнив примерную стоимость самостоятельно, потребуется получить оценку квалифицированного специалиста. Для этого обращаются в оценочную компанию, получившую лицензию на ведение такой деятельности.

Это не обязательное условие для пересмотра КС. Но только специалист сможет точно установить, есть ли смысл начинать оспаривание кадастровой стоимости объекта.

Услуга предоставляется на платной основе. Средний ценник – 10 000 рублей в регионах и 15-20 – в столице и СПб. Конечная сумма также зависит от сложности осматриваемого объекта, места его нахождения и пр. Такие цены сперва кажутся внушительными, однако с учетом завышенных налогов потери будут еще больше, особенно если речь идет о большом объекте.

Сначала оценщик просмотрит сведения из документов на недвижимость и установить, что кадастровая стоимость была завышена. Затем с ним заключается соглашение на проведение оценочных работ.

Если по итогам проверки была установлена недостоверность кадастровой стоимости в сведениях из Росреестра, этот факт отражается в заключении специалиста.

Сбор документов

Для проведения процедуры гражданину потребуется подать заявление и ряд других документов:

- выписку из ЕГРН (в ней обозначена кадастровая стоимость объекта);

- свидетельство о праве владения на недвижимость;

- отчёт о результатах проверки оценщика;

- паспорт заявителя;

- предыдущий отчёт об установлении КС объекта;

- основание, согласно которому объект был оформлен в собственность (дарственная, вступление в наследство, соглашение купли-продажи и пр.);

- квитанцию об уплате госпошлины;

- свидетельства, в которых отражен факт допущения ошибки в проведённых ранее расчётах.

Заявка установленной формы на пересмотр КС выдается на месте.

Госпошлину можно оплатить на сайте Росреестра, в отделении данного госоргана или МФЦ.

Если помещение находится в совместной собственности, запросить перерасчет может любой из владельцев. Комиссии и суду не важен размер долей, при рассмотрении учитывается только цена всей недвижимости.

Комиссия по рассмотрению споров о кадастровой стоимости

Первичной инстанцией, которая занимается рассмотрением запросов на пересмотр кадастровой стоимости, является комиссия Росреестра. Она формируется после получения обращения и требуемых документов от собственника. Без необходимых бумаг и соблюдения сроков подачи обращение рассматриваться не будет.

На проверку свидетельств комиссии отводится 30 дней с даты их принятия. В отведенное время проводится заседание комиссии, на котором может присутствовать сам заявитель. По окончании срока его оповестят о результатах.

Обращающемуся откажут в переоценке либо удовлетворят его запрос. Комиссия самостоятельно уведомит Росреестр о вынесенном вердикте. Если заявителю откажут, он вправе оспорить данное решение через суд в следующие 10 дней.

Судебное разбирательство

Если добиться правоты по результатам разбирательства с комиссией не удалось, желающий сможет отстоять свои права в суде (согл. ст. 403 НК). Такое право было дано юридическим и физическим лицам еще в 2022 году. Причем оспорить результаты оценки они могут сразу, не дожидаясь комиссии, т. е. запросить определение стоимости имущества по кадастру через суд.

Другие кадастровые ошибки и как их исправить.

Другие кадастровые ошибки и как их исправить.

Для начала разбирательства подается иск в суд по месту расположения объекта. В качестве ответчика указывается местное отделение Росреестра. В заявлении прописывается одно из требований: оспорить вынесенное решение или действия комиссии, либо же установить текущую КС недвижимости по итогам выявленных ошибок.

К иску прикладываются те же бумаги, что подаются при обращении в комиссию (если имеется – прилагается и вынесенное ею решение). Для начала разбирательств потребуется внести оплату госпошлины – 300 рублей для физических и 2 000 рублей для юридических лиц.

На рассмотрение дела у суда уйдет до 2-х месяцев. При необходимости его продлят еще на месяц (согл. ст. 141 КАС).

Если по итогам КС изменится, новая оценка устанавливается с 1-го января того года, когда был направлен иск. Благодаря этому в ФНС произведут перерасчёт величины взимаемого налога и, если он был завышен, вернуть излишне уплаченную сумму.

Сообщить об опечатке

Текст, который будет отправлен нашим редакторам:

Зачем уменьшать кадастровую стоимость недвижимости

Целесообразно снижение КС потому, что до 2022 года этот показатель установят в качестве основного при расчёте имущественного налога. Пока при исчислении используется понижающий коэффициент 0,2. Поэтому лучше заранее поменять стоимость жилплощади по кадастру, чтобы не переплачивать в будущем.

Помимо расчета имущественного налога, перерасчет потребуется и при продаже недвижимости. Если кадастровая стоимость объекта занижена, то при регистрации сделки в Росреестре проверят, почему помещение продается по цене ниже кадастра. Налоговики могут наложить штрафы, заставив заплатить недоплаченную сумму.

Среди законодательных актов, регулирующих процедуру пересмотра КС объектов, можно выделить следующие:

- ФЗ N 237 – закрепил принципы и последовательность проведения повторной оценки;

- Постановление Пленума ВС N 28 – уточняет ряд частных вопросов, касающихся дел по перерасчёту кадастровой стоимости недвижимости;

- ФЗ N 221 – приводит разъяснения по поводу возникающих ошибок и неточностях при оценивании КС;

- ФЗ N 135 – регламентирует осуществление оценочной деятельности специалистами на территории РФ.

Вероятность успеха

Оценить шансы на успех трудно, поскольку все зависит от тех оснований, на которые опирается владелец имущества. Для достоверного определения КС квартиры учитывается не только состояние помещения, но и фактический износ самого дома. Шансы повышаются, если на руках имеется заключение оценщика, подтверждающее завышенную Кадастровую Стоимость объекта.

Плановая переоценка КС недвижимости проводится каждые 5 лет. Если до проведения очередной проверки остается не так много времени, в пересмотре стоимости по кадастру откажут, потому что это и так будет сделано в ближайшее время.

Когда сумму пересмотрят, в следующие 2-5 лет она останется неизменной.

Но если решение суда будет положительным, с ним можно направиться в налоговую и запросить возврат переплаченных средств. В отношении жилого имущества это не дает серьезной экономии, но для юрлиц, чаще всего использующих для своей деятельности нежилые помещения, это позволит серьёзно облегчить налоговое бремя.

Итак, стоимость жилья по кадастру – показатель, на основе которого рассчитывается цена объекта при заключении сделок и величина налога за него. Для проведения перерасчёта сверяются с ценами на схожие типы недвижимости на рынке, обратиться в оценочную компанию, а затем – в Росреестр.

( 3 оценки, среднее 5 из 5 )

Этот сайт использует cookie для хранения данных. Продолжая использовать сайт, Вы даете свое согласие на работу с этими файлами.

Что делать, если кадастровая стоимость посчитана неверно? Как оспорить кадастровую стоимость недвижимости для уменьшения налога?

Итак, предположим, что государство провело оценку вашей недвижимости по итогам которой получилось, что кадастровая стоимость намного выше рыночной.

Например, рыночная стоимость вашего дома составляет максимум два миллиона рублей, за большую суммы в его ни в жизнь не продадите. А государство решило, что ваш дом стоит пять миллионов. И налоги берутся, соответственно с учетом этой суммы. Как быть в этой ситуации, чтобы не переплачивать лишнего? Ведь ежегодный налог, и иные налоги на имущество будут рассчитываться исходя из кадастровой стоимости.

Предположим, что ваш дом площадью 100 кв.м. находится в Московской области, и как налогоплательщик вы не имеете никаких льгот. Тогда, за 2022 год, при стоимости дома 2 миллиона рублей налог составит 1 000 руб, а при стоимости 5 миллионов – 2 500 руб., а это в два с половиной раза больше! Но налог можно уменьшить, если оспорить кадастровую оценку.

Существуют два пути оспаривания кадастровой стоимости – административный и судебный.

Административный путь – другими словами — обращение в госорганы, в свою очередь можно поделить на обращение в ГБУ об исправлении ошибок при определении кадастровой стоимости (направляется в госучреждение, которое определило кадастровую стоимость) и на обращение об оспаривании кадастровой стоимости (подается в Комиссию, созданную при Росреестре).

Откуда берется кадастровая стоимость недвижимости

О том что такое кадастровая стоимость мы подробно разбирали в статье «Кадастровая стоимость и кадастровая оценка». Кратко повторимся, что кадастровая стоимость – это величина, которая определяется путем последовательных вычислений сотрудниками специализированных госорганизаций.

Порядок вычисления при кадастровой оценке с января 2022 года теперь проводится путем применения рекомендаций закона № 237-ФЗ от 03.06.2016 «О кадастровой оценке». Напомним, что с 2022 по 2022 год существовали так называемые переходные правила по определению кадастровой стоимости – а именно, оценка проводилась по одному из двух вариантов – либо по 135-ФЗ 2022 года (который действует и по сей день, но часть статей приостановлены), либо по 237-ФЗ.

Государственную кадастровую оценку каждого поставленного на кадастровый учет объекта недвижимости проводят территориальные учреждения (на каждый субъект РФ создан свое ГБУ (госбюджет учреждение об определении кадастровой стоимости).

Сотрудники ГБУ, по кадастровой оценке, путем вычислений (с применением законных методов и подходов) определяют цену недвижимого имущества.

При таком определении не исключены технические или методологические ошибки, с которыми можно и нужно бороться законным путем.

Как оспорить кадастровую стоимость в 2022 году в Росреестре

В каждом субъекте РФ работает Комиссия, в которой можно оспорить кадастровую стоимость недвижимости. Комиссии создаются при министерствах и ведомствах субъектов в соответствии с порядком, установленным приказом Минэкономразвития России от 17.11.2017 № 620.

Среди членов комиссии есть сотрудники Росреестра. Узнать о том, куда обратиться для оспаривания кадастровой стоимости в вашем регионе (субъекте) можно на официальном сайте Росреестра, или территориального органа власти.

Обращение возможно через местный многофункциональный центр (МФЦ) .

Документы, необходимые для оспаривания кадастровой стоимости:

- Заявление об оспаривании кадастровой стоимости

- Выписка ЕГРН

- Обоснование того, что стоимость посчитана неверно (расчет рыночной стоимости, подготовленный квалифицированными оценщиками)

- Иные документы.

В течение месяца рассматривается Ваше обращение и выносится решение. Оно может быть положительным или отрицательным.

Если решение не удовлетворяет интересы заявителя — отрицательное, то оно должно иметь обоснование отказа.

По статистике 2022 года, за год Комиссиями по спорам определения кадастровой стоимости рассмотрено более 40 тыс. заявлений на 65 тыс. объектов недвижимости. При этом, существует положительная динамика по снижению кадастровой стоимости, однако часть заявлений все же не удовлетворяют, обосновывая тем, что предоставленные результаты об оценке рыночной стоимости недостаточно обоснованы.

В январе 2022 года за оспариванием кадастровой стоимости по разным регионам России было подано 1 100 заявлений, большая часть из которых об оспаривании кадастровой стоимости земельных участков.

Исправление ошибок об определении кадастровой стоимости

ГБУ, которое уполномочено определять кадастровую стоимость, отвечает за методологию и достоверность сведений ее определения.

Бывают случаи, что при кадастровой оценке возникают технические или методологические ошибки.

Для того, чтобы их исправить достаточно обратиться в территориальное учреждение с заявлением об исправлении ошибок.

Само обращение является бесплатным. Однако для того, чтобы обосновать свое обращение, следует приложить документацию, подтверждающую наличие ошибок. Данную документацию готовят организации – оценщики, которые берут плату за свои услуги.

ГБУ рассматривает заявление и дает ответ на него в течение двух месяцев. Кадастровую стоимость, в случае обнаружения ошибок пересчитывают, либо отказывают с обоснованием причин такого отказа. Важная деталь в пользу собственника – кадастровую стоимость при исправлении ошибок меняют только в случае, если после пересчета она понижается.

Комментарии

Авторизуйтесь или зарегистрируйтесь чтобы оставить комментарий.

Судебный порядок обжалования кадастровой стоимости

По статистическим данным Росреестра, в 2022 году обращений об оспаривании кадастровой стоимости судом было рассмотрено в два раза меньше, чем Комиссиями.

Заинтересованно лицо имеет право обратиться по своему усмотрению либо сразу в суд либо в Комиссию.

Никакого досудебного порядка не имеется, но этот нюанс касается лишь физических лиц, для юридических – сначала необходимо все же обратиться в Комиссию.

Судебное разбирательство, с учетом процессуальных сроков будет длиться порядка двух-трех месяцев.

В суд необходимо направить исковое заявление, а также документы — основания, которые необходимы для оспаривания кадастровой стоимости.

Подведем итог. Оспаривание кадастровой стоимости – сама по себе процедура не сложная, но, как и любое обращение за справедливостью в госорганы требует временных и финансовых затрат. Иногда, действительно, смысл в оспаривании есть, когда от налоговиков приходят заоблачные суммы, а иногда – спорить выходит себе дороже, но это уж надо смотреть по ситуации. Главное, что есть пути для обращения.

Пример и образец снижения кадастровой стоимости — наши кейсы

Ниже можно ознакомиться с примером отчета о рыночной цене и выписки ЕГРН.

Образец отчета оценщика. В отчете оценщика проведено сравнение рыночных цен на квартиры для снижения кадастровой стоимости.

Образец выписки ЕГРН. В выписке ЕГРН сделана отметка о снижении кадастровой стоимости по решению суда.

Стоимость и цена снижения кадастровой стоимости

Процедура рассмотрения заявлений в региональной Комиссии проводится бесплатно. В перечень расходов, которые нужно нести для снижения КС, входит:

- оплата справки о кадастровой стоимости — 350 руб. в цифровом формате, 600 руб. в письменном виде;

- оплата услуг оценщика за подготовку отчета – размер платы определяется договором, зависит от типа и характеристик объекта;

- госпошлина в суд – 300 руб. для граждан, 2022 руб. для организаций.

Дополнительно нужно оплатить расходы за сопровождение процедуры и услуги представителя, если вы привлекаете его для обращения в Комиссию или суд. Наша компания предлагает такие услуги по доступным ценам. Наши специалисты имеют многолетний опыт ведения подобных дел, поэтому вы можете рассчитывать на положительный итог. Подробнее о наших ценах за снижение кадастровой стоимости можно узнать по телефонам, указанным на сайте.

Снижение кадастровой стоимости в Москве

Алгоритм действий для снижения КС описан в ст. 22 Закона № 237-ФЗ. Граждане могут сами выбрать куда подавать заявление – в Комиссию при Росреестре, либо сразу в суд. Юридические лица обязаны сначала обратиться в Комиссию, а отказ вправе обжаловать в судебном порядке. Заявление в Комиссию можно подать по адресу: г. Москва, ул. Большая Тульская, д. 15 (экспедиция). Заседания Комиссии проводятся по адресу: г. Москва, ул. Большая Тульская, д. 15, кабинет 02-14.

До обращения с заявлением нужно подготовить следующие документы:

- правоустанавливающий документ на объект (выписка ЕГРН, либо свидетельство о праве, выданное до июля 2022 года);

- справку или выписку ЕГРН о кадастровой стоимости;

- отчет оценщика о рыночной цене объекта;

- иные документы, подтверждающие недостоверность стоимостного показателя ЕГРН.

Кроме подачи документов непосредственно в Комиссию или по почте, это можно сделать через портал Госуслуг. В состав Комиссии входят представители Росреестра, органов власти субъекта РФ, СРО оценщиков, иные специалисты. Срок рассмотрения документов не превышает 30 дней. Заявитель может участвовать в заседании лично, либо через представителя.

По итогам рассмотрения заявления кадастровая стоимость дома, участка, помещения или другого объекта будет приравнена к рыночной цене. Соответствующие сведения Росреестр внесет в ЕГРН. После этого расчет налогов и арендных платежей будет осуществляться по новым стоимостным показателям. Проверить сниженную стоимость по кадастровому номеру можно обычными способами (ПКК, запросы выписки).

Если Комиссия вынесла отрицательное решение, обжаловать его можно через суд. В столице заявление подается в Московский городской суд. Физ. лица могут подавать в суд сразу, без рассмотрения документов Комиссией. Для суда нужно представить те же документа, а также отказное решение Комиссии (если оно выносилось). На основании решения КС будет определена по рыночной цене. На основании судебного акта Росреестр обновит сведения ЕГРН.

Калькулятор стоимости и сроков наших услуг — здесь

Комментарий эксперта. Чтобы избежать проблем при обращении в Комиссии и суд, рекомендуем воспользоваться услугами наших юристов. Они подготовят документы, правильно заполнят заявление, окажут сопровождение при проведении заседаний.

Как узнать кадастровую стоимость

Кадастровая стоимость дома, участка, помещения или здания относится к общедоступным сведениям ЕГРН. Это означает, что получить данные может не только собственник, но и любое заинтересованное лицо. Узнать кадастровую стоимость земли или объекта можно следующими способами:

- по запросу в Росреестр, МФЦ или через госуслуги выдается выписка ЕГРН о кадастровой стоимости (ранее вместо этого документа выдавалась справка о кадастровой стоимости);

- все кадастровые сведения на объект можно увидеть в выписке ЕГРН (ее также можно запросить в Росреестре, МФЦ. через госуслуги);

- кадастровая стоимость объекта входит в перечень данных Публичной кадастровой карты (ПКК), которую можно найти по ссылке.

Кадастровая оценка недвижимости проводится с периодичностью не реже 1 раза в 5 лет. Поэтому показатель КС может регулярно меняться. Также изменение стоимости возможно по обращению собственника, если он не согласен с государственным расчетом.

Как узнать кадастровую стоимость квартиры или иного объекта, если вы планируете подать заявление на снижение? Для этого обязательно требуется выписка ЕГРН (ранее — справка о кадастровой стоимости) в виде отдельного документа. Если вы хотите узнать стоимость по кадастровому номеру с информационными целями, запрашивать документ не обязательно.

Калькулятор стоимости и сроков наших услуг — здесь

Совет эксперта. Получить кадастровые документы можно через специалистов, профессионально работающих со сведениями ЕГРН. Например, такие услуги оказывает Архитектурное бюро МСР, где вы можете получить любую информацию из ЕГРН. Наши специалисты разъяснят, как узнать кадастровую стоимость квартиры, участка, здания, быстро подготовят документы.

Соловьев Петр

Эксперт в сфере сертификации, кадастра, недвижимости и проектирования. Высшее юридическое образование, опыт работы более 10 лет.

Задать вопрос

Можно ли снова обратиться за снижением кадастровой стоимости. если новая государственная оценка вновь привела к ее завышению?

Подать заявление на снижение кадастровой стоимости можно после каждой государственной оценки недвижимости.

Добрый день! Как быть, если рыночная цена недвижимости выше кадастровой стоимости Росреестра?

В этом случае обжаловать и уменьшать кадастровую стоимость не имеет смысла, так как имущественный налог будет рассчитан по выгодному варианту.

Нужно ли платить пошлину за уменьшение кадастровой стоимости через Комиссию?

Рассмотрение обращений в Комиссии при Росреестре осуществляется бесплатно.

Что такое кадастровая стоимость

Для оценки недвижимости применяются сразу несколько показателей. Инвентаризационная стоимость определяется по нормативным значениям, периодически меняется по причине износа и по итогам обследований. Рыночная цена определяется участниками сделок, экспертными организациями в результате оценочной деятельности.

Кадастровая оценка недвижимости осуществляется по нормам Федерального закона № 237-ФЗ «О государственной кадастровой оценке» (скачать). Применение показателя КС имеет следующие особенности:

- граждане и организации не могут сами рассчитать КС, так как она определяется только по результатам государственной оценки недвижимости;

- данные КС напрямую не связаны с рыночной ценой, могут отличаться в большую или меньшую сторону;

- при несогласии с кадастровой ценой, правообладатель участка или объекта может ее оспорить;

- кадастровая стоимость участка, объекта является общедоступным показателем ЕГРН, поэтому ее можно посмотреть даже на чужую недвижимость.

Граждане и организация сталкиваются с КС при налогообложении. ИФНС самостоятельно получает информацию о недвижимости физ. лиц, рассчитывает налог и направляет уведомления (требования). Предприятия сами рассчитывают земельный и имущественный налог. Для этого им нужно знать, какая кадастровая стоимость здания или участка указана в ЕГН на дату подготовки авансовых расчетов, деклараций. Также кадастровая стоимость объекта применяется для расчета ставок аренды по государственному, муниципальному имуществу, для оплаты пошлины за вступление в наследство.

Мнение эксперта. Для совершения сделок кадастровая стоимость квартиры или иного объекта обычно не применяется, так как она не соответствует рыночным ценам. Граждане и организации могут учитывать показатель КС при определении цены договора, если на это согласны обе стороны сделки. Если такая договоренность есть, потребуется справка о кадастровой стоимости или выписка ЕГРН.

Посмотреть кадастровую стоимость можно через Публичную. кадастровую карту Росреестра

Завышена или занижена кадастровая стоимость?

Кадастровая стоимость квартиры, участка или другого объекта редко совпадает с рыночными ценами. Обычно она существенно выше, что приводит к завышению налоговых и арендных платежей. Кроме того, кадастровая стоимость здания или помещения остается неизменной на протяжении нескольких лет, тогда как конкурентный рынок может неоднократно менять цены даже в течение года.

Собственник может сам проверить, соответствует ли кадастровая стоимость квартиры или другого объекта. Для этого можно узнать стоимость по кадастровому номеру через ППК, запросить справку или выписку ЕГРН, после чего:

- сравнить полученные данные с информацией из интернета о рыночных ценах на аналогичный объект (например, можно использовать сайты Домклик, Авито, множество других агрегаторов информации);

- заказать отчет об оценке в оценочной организации.

Второй вариант обязательно применяется для снижения КС. После завершения работы оценщик выдаст отчет с указанием рыночной цены. Этот документ нужно представить в региональную Комиссию при Росреестре, либо в суд (в зависимости от способа оспаривания).

Комментарий эксперта. Для подготовки отчета оценщик изучает документы на объект, использует открытые данные с конкурентного рынка, проводит обследование. Так как отчет делает специалист, профессионально занимающийся оценочной деятельностью, показатель расчета будет точно соответствовать рыночной цене конкретного объекта. Такие услуги вы можете заказать в нашей компании.

Выводы

- Кадастровая стоимость – это показатель, рассчитанный в ходе гос. оценки.

- Оценка проводится бюджетными учреждениями, аккредитованными органом власти.

- Узнать КС земли или объекта можно через ПКК, по запросу выписки ЕГРН или справки через Росреестр.

- Снижение кадастровой стоимости допускается по отчету о рыночной цене через региональную Комиссию, либо в судебном порядке.

Калькулятор стоимости и сроков наших услуг — здесь

Если кадастровая стоимость существенно выше рыночной, специалисты нашей компании помогут снизить ее. Заказать услуги можно по телефонам, указанным на сайте.

Что такое кадастровая стоимость участка или объекта?

Как допускается уменьшение кадастровой стоимости?

Какие документы нужны для снижения кадастровой стоимости?

Что такое кадастровая оценка и как устанавливается кадастровая стоимость в 2022 году

Порядок определения КС регламентирован Законом № 237-ФЗ. Общие правила этой процедуры заключаются в следующем:

- оценка проводится не чаще 1 раза в 3 года (для Москвы и Санкт-Петербурга – не чаще 1 раза в 2 года) и не реже 1 раза в 5 лет;

- решение об оценке принимается органами власти субъектов РФ, размещается в открытом доступе в интернете, в СМИ;

- кадастровая стоимость здания, участка, помещения определяется бюджетным учреждением, которому субъектом РФ переданы такие полномочия.

Провести оценку можно сразу в отношении всех видов объектов, находящихся на территории региона. Об этом указано в ст. 11 Закона № 237-ФЗ. В решении органа власти будет указан точный перечень объектов и категорий земель, так как по ним Росреестр будет предоставлять информацию из ЕГРН.

Приказом МЭР № 226 утверждены Методические указания о гос. кадастровой оценке (скачать). Этим документом будут руководствоваться сотрудники бюджетного учреждения при сборе, обработке информации, подготовки отчета о стоимостных показателях.

Запросить выписку ЕГРН с кадастровой стоимостью можно через Госуслуги

Нормативные акты предписывают, что кадастровая стоимость участка или объекта рассчитывается как сумма затрат, необходимых для приобретения недвижимости на конкурентном рынке. Однако на практике стоимостные показатели по кадастру существенно отличаются от рыночных значений. Это связано с тем, что гос. оценка не учитывает индивидуальные особенности и характеристики объекта. Вот несколько показателей, которые могут повлечь необъективности гос. оценки:

- улучшения, которые сделаны в квартире, нежилом помещении или здании, которые существенно увеличивают рыночную цену по сравнению с аналогичными объектами;

- условная престижность района, где расположена недвижимость (по этим причинам даже объект с обычными характеристиками может стоить дороже, чем в соседних районах);

- неправильное определение видов допустимого и фактического использования объектов.

Специалисты бюджетного учреждения не осуществляют выезд на место, не проводят обследования объектов и участков, поэтому не располагают информацией об их индивидуальных особенностях. Это неизбежно сказывается на объективности расчета КС.

Нежилое здание или помещение

33.33%

Проголосовало: 3

Собственник заинтересован в максимально низкой КС, так как по ней придется платить имущественный и земельный налог. Органы власти, напротив, за счет высокой кадастровой стоимости могут увеличить поступления в бюджет. Так как в ходе оценки государственные и муниципальные ведомства могут представлять информацию для определения КС, они могут искусственно влиять на ее увеличение.

Расчет осуществляется по состоянию на 1 января, даже если оценка фактически проводится позже в течение года. Вот основные этапы этой процедуры:

- принятие и обнародование решения о гос. оценке;

- подготовительный этап – сбор и обработка информации из Росреестра, деклараций собственников, ответов на запросы из государственных и муниципальных ведомств;

- обработка сведений об объектах, для которых проводилось снижение кадастровой стоимости;

- определение кадастровой стоимости в соответствие с Приказом МЭР № 226;

- подготовка отчета по результатам гос. оценки недвижимости;

- утверждение и опубликование отчета органом власти;

- обновление Росреестром сведений ЕГРН.

В процессе оценки бюджетное учреждение оформляет промежуточные отчеты, которые направляются в Росреестр, размещаются в интернете. При проверке промежуточных отчетов могут подаваться замечания, которые учитываются на последующих этапах работы.

Комментарий эксперта. В Москве полномочия по определению КС переданы ГБУ «Городской центр имущественных платежей и жилищного страхования». В это учреждение можно подавать запросы о разъяснения вопросов, связанных с гос. оценкой недвижимости в столице. Например, по обращению могут выявляться технические или методологические ошибки, которые будут устранены ГБУ самостоятельно.

Калькулятор стоимости и сроков наших услуг — здесь

Так выглядит выписка ЕГРН о кадастровой стоимости